ą¤ąŠč湥ą╝čā ąŠčéčĆą░čüą╗čī ąöąŚąŚ čĆą░ąĘą▓ąĖą▓ą░ąĄčéčüčÅ ąĮąĄą┤ąŠčüčéą░č鹊čćąĮąŠ ą▒čŗčüčéčĆąŠ?

ą×čé ą┐čĆąŠą▒ą╗ąĄą╝ čüčéą░čĆčéą░ą┐ąŠą▓ ą┤ąŠ ąĮčÄą░ąĮčüąŠą▓ čĆčŗąĮą║ą░ŌĆ”

ąóą░ą║ąĖąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą║ą░ą║ Iceye, čāąČąĄ ą┤ąŠą▒ąĖą╗ąĖčüčī ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗčģ čāčüą┐ąĄčģąŠą▓ ąĮą░ čĆčŗąĮą║ąĄ. Iceye čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆčāąĄčéčüčÅ ąĮą░ čüąŠąĘą┤ą░ąĮąĖąĖ ąĖ čāą┐čĆą░ą▓ą╗ąĄąĮąĖąĖ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąŠą╣ ą╝ą░ą╗čŗčģ čüą┐čāčéąĮąĖą║ąŠą▓ ŌĆō čĆą░ą┤ą░čĆąŠą▓ čü čüąĖąĮč鹥ąĘąĖčĆąŠą▓ą░ąĮąĮąŠą╣ ą░ą┐ąĄčĆčéčāčĆąŠą╣.

ą×čéčĆą░čüą╗čī ąöąŚąŚ (ą┤ąĖčüčéą░ąĮčåąĖąŠąĮąĮąŠąĄ ąĘąŠąĮą┤ąĖčĆąŠą▓ą░ąĮąĖąĄ ąŚąĄą╝ą╗ąĖ) ą┐ąŠčģąŠąČąĄ č鹊ą┐č湥čéčüčÅ ąĮą░ ą╝ąĄčüč鹥 ą▓ čüą▓ąŠčæą╝ čĆą░ąĘą▓ąĖčéąĖąĖ, ą┐ąŠč湥ą╝čā čéą░ą║ ą┐čĆąŠąĖčüčģąŠą┤ąĖčé? ąÆ čŹč鹊ą╣ čüčéą░čéčīąĄ čĆą░čüą║čĆčŗą▓ą░čÄčéčüčÅ ą┐čĆąĖčćąĖąĮčŗ ąĄąĄ ąĘą░ą╝ąĄą┤ą╗ąĄąĮąĮąŠą│ąŠ čĆąŠčüčéą░: ąŠčé ą┐čĆąŠą▒ą╗ąĄą╝ čüčéą░čĆčéą░ą┐ąŠą▓ ą┤ąŠ ąĮčÄą░ąĮčüąŠą▓ čĆčŗąĮą║ą░.

ąÆą┐ąĄčĆą▓čŗąĄ čÅ ąĘą░ą┤čāą╝ą░ą╗čüčÅ ąĮą░ą┤ ą▓ąŠą┐čĆąŠčüąŠą╝ ąŠ č鹊ą╝, ą┐ąŠč湥ą╝čā ąŠčéčĆą░čüą╗čī ąöąŚąŚ ą┤ąŠ čüąĖčģ ą┐ąŠčĆ ąĮąĄ ąĮą░ą▒čĆą░ą╗ą░ ąŠą▒ąŠčĆąŠčéčŗ, ąŠą║ąŠą╗ąŠ ą┐čÅčéąĖ ą╗ąĄčé ąĮą░ąĘą░ą┤. ąÆ č鹊 ą▓čĆąĄą╝čÅ ąŠąĮą░ ąĮą░čćą░ą╗ą░ ą┐čĆąĖą▓ą╗ąĄą║ą░čéčī ą║ čüąĄą▒ąĄ ą▒ąŠą╗čīčłąŠąĄ ą▓ąĮąĖą╝ą░ąĮąĖąĄ; ą│ąŠčüčüčéčĆčāą║čéčāčĆčŗ ąĖ ą┐čĆąĄą┤ą┐čĆąĖčÅčéąĖčÅ čćą░čüčéąĮąŠą│ąŠ čüąĄą║č鹊čĆą░ ąĖąĮą▓ąĄčüčéąĖčĆąŠą▓ą░ą╗ąĖ ą▓ ąĮąĄčæ ą▓čüąĄ ą▒ąŠą╗čīčłąĄ ąĖ ą▒ąŠą╗čīčłąĄ čüčĆąĄą┤čüčéą▓, ą┐ąŠčÅą▓ą╗čÅą╗ąĖčüčī ąĮąŠą▓čŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ąĖ ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ čāčüą╗čāą│ čü ąĮąŠą▓čŗą╝ąĖ čéąĖą┐ą░ą╝ąĖ ą┤ą░čéčćąĖą║ąŠą▓ ąĖ ąĖą┤ąĄčÅą╝ąĖ ąĖąĮąĮąŠą▓ą░čåąĖąŠąĮąĮčŗčģ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣. ą×ą┤ąĮą░ą║ąŠ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖą╣ čĆąŠčüčé (ą┤ą░ąĮąĮčŗčģ ąĖ čāčüą╗čāą│ ą▓ ąŠą▒ą╗ą░čüčéąĖ ąöąŚąŚ) ąŠčüčéą░ą▓ą░ą╗čüčÅ ą╝ąĄą┤ą╗ąĄąĮąĮčŗą╝. ąÆ č鹊 ą▓čĆąĄą╝čÅ ą║ą░ą║ ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ąĖ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĄ ą▓čŗą│ą╗čÅą┤ąĄą╗ąĖ ąŠą┐čéąĖą╝ąĖčüčéąĖčćąĮąŠ, čĆąĄą░ą╗čīąĮąŠąĄ ą▓ąĮąĄą┤čĆąĄąĮąĖąĄ čĆąĄčłąĄąĮąĖą╣ ą▒čŗą╗ąŠ ą▓čÅą╗čŗą╝.

ą¤ąĄčĆąĄąĮąĄčüąĄą╝čüčÅ ą▓ čüąĄą│ąŠą┤ąĮčÅčłąĮąĖą╣ ą┤ąĄąĮčī, - ąĖ ą╝čŗ ą╝ąŠąČąĄą╝ ąĘą░ą┤ą░čéčī ą▓čüąĄ č鹊čé ąČąĄ ą▓ąŠą┐čĆąŠčü. ąØą░ ą┐ąĄčĆą▓čŗą╣ ą▓ąĘą│ą╗čÅą┤, ąĖąĘą╝ąĄąĮąĖą╗ąŠčüčī ąĮąĄ čéą░ą║ čāąČ ą╝ąĮąŠą│ąŠ. ąÜąŠčĆąŠčéą║ąĖą╣ ąĖ ą┐čĆąŠčüč鹊ą╣ ąŠčéą▓ąĄčé ąĮą░ čŹč鹊čé ą▓ąŠą┐čĆąŠčü ąĘą░ą║ą╗čÄčćą░ąĄčéčüčÅ ą▓ č鹊ą╝, čćč鹊 ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ąĮąĄ čģą▓ą░čéą░ąĄčé ą┤ą░ąĮąĮčŗčģ ą┤ą╗čÅ čāą┤ąŠą▓ą╗ąĄčéą▓ąŠčĆąĄąĮąĖčÅ čĆą░ąĘą╗ąĖčćąĮčŗčģ ąŠčéčĆą░čüą╗ąĄą▓čŗčģ čéčĆąĄą▒ąŠą▓ą░ąĮąĖą╣ ąĖ, čüąŠąŠčéą▓ąĄčéčüčéą▓ąĄąĮąĮąŠ, čĆą░čüčłąĖčĆąĄąĮąĖčÅ čĆčŗąĮą║ą░. ąæąŠą╗ąĄąĄ ą┐ąŠą╗ąĮčŗą╣ ąŠčéą▓ąĄčé ąĮąĄčüą║ąŠą╗čīą║ąŠ čüą╗ąŠąČąĮąĄąĄ.

ąóąĄą║čāčēą░čÅ čüąĖčéčāą░čåąĖčÅ

ąĪčāą┤čÅ ą┐ąŠ ą▓čüąĄą╝čā, ą║ąŠą╝ą╝ąĄčĆč湥čüą║ą░čÅ ąŠčéčĆą░čüą╗čī ąöąŚąŚ ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠ ą┐ąŠą║ą░ ąĄčēąĄ ąĮąĄ ąĮą░ą▒čĆą░ą╗ą░ ąŠą▒ąŠčĆąŠčéčŗ. ąØą░ ą┤ąŠą╗čÄ ąŠą┤ąĮąĖčģ ąĖ č鹥čģ ąČąĄ ą┤ą▓čāčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ ą▒ąŠą╗ąĄąĄ 50% ą┐čĆąŠą┤ą░ąČ ą┤ą░ąĮąĮčŗčģ/ąĖąĘąŠą▒čĆą░ąČąĄąĮąĖą╣, ą░ ąŠčéčĆą░čüą╗čī ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗčģ čāčüą╗čāą│ čĆą░ąĘą▓ąĖą▓ą░ąĄčéčüčÅ ą╝ąĄą┤ą╗ąĄąĮąĮąŠ ąĖ ąŠčüčéą░ąĄčéčüčÅ čäčĆą░ą│ą╝ąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮąŠą╣. ąóą░ą║ąĖąĄ ąĖąĘą▓ąĄčüčéąĮčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą║ą░ą║ Airbus ąĖ Maxar, ąŠčéą╝ąĄčćą░čÄčé, čćč鹊 čĆą░čüčéąĖ ąĘą░ čüč湥čé ąöąŚąŚ ąŠč湥ąĮčī ąĮąĄą┐čĆąŠčüč鹊. ąÜąŠą╝ą┐ą░ąĮąĖąĖ Maxar ą┐ąŠą╝ąĄčłą░ą╗ąĖ ąĮąĄčāą┤ą░čćą░ čü WorldView-4 ąĖ ąĘą░ą┤ąĄčƹȹ║ąĖ čü Legion. ąöą╗čÅ č湥ą╗ąŠą▓ąĄą║ą░, ą║ąŠč鹊čĆčŗą╣ ą┐ąŠčüą▓čÅčéąĖą╗ ą┐ąŠčćčéąĖ 25 ą╗ąĄčé čĆą░ą▒ąŠč鹥 ą▓ čüč乥čĆąĄ ąöąŚąŚ, ą┐čĆąĖč湥ą╝ ą▒ąŠą╗čīčłčāčÄ čćą░čüčéčī ąĖąĘ ąĮąĖčģ ą▓ ą║ąŠą╝ą╝ąĄčĆčåąĖąĖ, čŹč鹊 ąĘą▓čāčćąĖčé ąĮąĄčüą║ąŠą╗čīą║ąŠ ą┤ąĄą┐čĆąĄčüčüąĖą▓ąĮąŠ.

ą£ąĮąŠą│ąŠ ą│ąŠą▓ąŠčĆąĖčéčüčÅ ąŠ ą┐ąŠčÅą▓ą╗ąĄąĮąĖąĖ ąĮąŠą▓čŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣, čüąŠąĘą┤ą░čÄčēąĖčģ ąĮąŠą▓čŗąĄ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąĖ čüą┐čāčéąĮąĖą║ąŠą▓ čü čĆą░ąĘą╗ąĖčćąĮčŗą╝ąĖ ą┤ą░čéčćąĖą║ą░ą╝ąĖ, ąĮąŠ ą┐čĆą░ą▓ą┤ą░ ąĘą░ą║ą╗čÄčćą░ąĄčéčüčÅ ą▓ č鹊ą╝, čćč鹊 ą▒ąŠą╗čīčłąĖąĮčüčéą▓ąŠ čŹčéąĖčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąĮąĄ čüą┐ąŠčüąŠą▒ąĮčŗ čĆą░ą▒ąŠčéą░čéčī ą▓ ą┐ąŠą╗ąĮčāčÄ čüąĖą╗čā. ąæąĄąĘ ą┐ąŠą╗ąĮąŠą│ąŠ ą║ąŠą╝ą┐ą╗ąĄą║čéą░ čüą┐čāčéąĮąĖą║ąŠą▓ ąŠąĮąĖ ąĮąĄ čüą╝ąŠą│čāčé ą┤ąŠčüčéąĖčćčī ą┐ąŠčüčéą░ą▓ą╗ąĄąĮąĮčŗčģ čåąĄą╗ąĄą╣, ą║ąŠč鹊čĆčŗąĄ čüąŠąŠčéą▓ąĄčéčüčéą▓ąŠą▓ą░ą╗ąĖ ą▒čŗ čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝ čĆą░ąĘą╗ąĖčćąĮčŗčģ ą║ąŠąĮąĄčćąĮčŗčģ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣. ąØąŠą▓čŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą┐ąŠ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÄ čāčüą╗čāą│ ąöąŚąŚ, ąĘą░ąĮąĖą╝ą░čÄčēąĖąĄčüčÅ ą░ąĮą░ą╗ąĖčéąĖą║ąŠą╣ ąĖ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖąĄą╝ ąĖąĮč乊čĆą╝ą░čåąĖąĖ, čéą░ą║ąČąĄ ąĮčāąČą┤ą░čÄčéčüčÅ ą▓ čŹčéąĖčģ ą┤ą░ąĮąĮčŗčģ, čćč鹊ą▒čŗ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ąĖčģ ą▓ čüą▓ąŠąĖčģ ą░ą╗ą│ąŠčĆąĖčéą╝ą░čģ ą┤ą╗čÅ čüąŠąĘą┤ą░ąĮąĖčÅ čĆąĄčłąĄąĮąĖą╣. ą¤ąŠčŹč鹊ą╝čā ąŠąĮąĖ čéą░ą║ąČąĄ ąĮąĄ ą╝ąŠą│čāčé ą┤ąŠčüčéąĖčćčī ą▓čüąĄą│ąŠ, čćč鹊 ą┐ąŠčüčéą░ą▓ąĖą╗ąĖ ą┐ąĄčĆąĄą┤ čüąŠą▒ąŠą╣.

ąŁč鹊 ąŠąĘąĮą░čćą░ąĄčé, čćč鹊 ą╝čŗ ą┤ąŠ čüąĖčģ ą┐ąŠčĆ čéą░ą║ąĖąĄ ąČąĄ "ą║ą░ą║ čĆą░ąĮčīčłąĄ". ąĪčāčēąĄčüčéą▓čāčÄčé ąŠčéą╗ąĖčćąĮčŗąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖąĄ ąĖčüč鹊čćąĮąĖą║ąĖ ą┤ą░ąĮąĮčŗčģ ąŠčé ą▓čŗčłąĄčāą┐ąŠą╝čÅąĮčāčéčŗčģ Maxar ąĖ Airbus, ą░ čéą░ą║ąČąĄ e-GEOS, MDA ąĖ čé. ą┤., ąĮąŠ ąŠąĮąĖ ąĮąĄ ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮčŗ ąĮą░ čüąŠąĘą┤ą░ąĮąĖąĄ ąĮąĄą┤ąŠčĆąŠą│ąĖčģ, ą│čĆčāą┐ą┐ąĖčĆąŠą▓ąŠą║ čü ą▓čŗčüąŠą║ąŠą╣ ą┐ąĄčĆąĖąŠą┤ąĖčćąĮąŠčüčéčīčÄ ą┐čĆąŠčģąŠą┤ą░ ąĖ/ąĖą╗ąĖ čłąĖčĆąŠą║ąĖą╝ ąŠčģą▓ą░č鹊ą╝, ą║ąŠč鹊čĆčŗąĄ ą▓ ąĘąĮą░čćąĖč鹥ą╗čīąĮąŠą╣ čüč鹥ą┐ąĄąĮąĖ čüą┐ąŠčüąŠą▒čüčéą▓ąŠą▓ą░ą╗ąĖ ą▒čŗ ąŠąČąĖą┤ą░ąĄą╝ąŠą╝čā čĆą░čüčłąĖčĆąĄąĮąĖčÄ čĆčŗąĮą║ą░. ąöąĄą╣čüčéą▓ąĖč鹥ą╗čīąĮąŠ, ą▒ąŠą╗čīčłą░čÅ čćą░čüčéčī čĆčŗąĮą║ą░ ąĘą░ą║čāą┐ąŠą║ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ą┤ą░ąĮąĮčŗčģ ąöąŚąŚ ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ą┐čĆąĄą┤ąĮą░ąĘąĮą░č湥ąĮą░ ą┤ą╗čÅ ąŠą▒ąŠčĆąŠąĮąĮčŗčģ čåąĄą╗ąĄą╣ (ą▓ čćą░čüčéąĮąŠčüčéąĖ, ą┤ą╗čÅ ąŠą▒ąŠčĆąŠąĮčŗ ąĪą©ąÉ). ąøąĖčłčī ąŠčéąĮąŠčüąĖč鹥ą╗čīąĮąŠ ąĮąĄą┤ą░ą▓ąĮąŠ čéą░ą║ąĖąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą║ą░ą║ Planet ąĖ Iceye, ąĮą░čćą░ą╗ąĖ čĆą░ą▒ąŠčéą░čéčī ą▓ ą┐ąŠą╗ąĮčāčÄ čüąĖą╗čā.

ą¤čĆąŠą▒ą╗ąĄą╝čŗ, čü ą║ąŠč鹊čĆčŗą╝ąĖ ą┐čĆąĖčģąŠą┤ąĖčéčüčÅ čüčéą░ą╗ą║ąĖą▓ą░čéčīčüčÅ

ąöą╗čÅ č鹊ą│ąŠ čćč鹊ą▒čŗ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą╝ąŠą│ą╗ąĖ ą┤ąŠčüčéąĖčćčī čüą▓ąŠąĖčģ čåąĄą╗ąĄą╣, ą▓ąŠ ą╝ąĮąŠą│ąĖčģ čüą╗čāčćą░čÅčģ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ čāą▓ąĄą╗ąĖč湥ąĮąĖąĄ ąŠą▒čŖąĄą╝ąŠą▓ čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖčÅ. ąÆ č鹊 ąČąĄ ą▓čĆąĄą╝čÅ ąĮą░ą╝ ą│ąŠą▓ąŠčĆčÅčé, čćč鹊 čäąĖąĮą░ąĮčüąŠą▓čŗąĄ čāčüą╗ąŠą▓ąĖčÅ ą┤ą╗čÅ ą┐čĆąĖą▓ą╗ąĄč湥ąĮąĖčÅ čüčĆąĄą┤čüčéą▓ čüčéą░ą╗ąĖ ą▒ąŠą╗ąĄąĄ čüą╗ąŠąČąĮčŗą╝ąĖ. ąØąŠ ą▒ąĄąĘ čāą▓ąĄą╗ąĖč湥ąĮąĖčÅ čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖčÅ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąĮąĄ čüą╝ąŠą│čāčé ą┤ąŠčüčéąĖčćčī ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠą│ąŠ čāčĆąŠą▓ąĮčÅ. ąÉ ą▒ąĄąĘ ą┤ą░ąĮąĮčŗčģ, ą║ąŠč鹊čĆčŗąĄ čŹčéąĖ ą║ąŠą╝ą┐ą░ąĮąĖąĖ čüąŠą▒ąĖčĆą░čÄčé, ąĮąĄ ą╝ąŠą│čāčé ą┐ąŠčÅą▓ąĖčéčīčüčÅ ąĮąŠą▓čŗąĄ čüč乥čĆčŗ čāčüą╗čāą│, ąĖ ą┐ąŠą╗čāč湥ąĮąĖąĄ ą┐čĆąĖą▒čŗą╗ąĖ ąŠčüčéą░ąĄčéčüčÅ ąĮą░ ąĮąĖąĘą║ąŠą╝ čāčĆąŠą▓ąĮąĄ. ąĢčüą╗ąĖ ą┤ąŠą▒ą░ą▓ąĖčéčī ą║ čŹč鹊ą╝čā ąĄčēąĄ ą▒ąŠą╗čīčłąĄąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą║ąŠą╝ą┐ą░ąĮąĖą╣ - ą║ą░ą║ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓, čéą░ą║ ąĖ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓ čāčüą╗čāą│, - ą┐ąŠčÅą▓ą╗čÅčÄčēąĖčģčüčÅ ąĖ ą║ąŠąĮą║čāčĆąĖčĆčāčÄčēąĖčģ ąĘą░ čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖąĄ, č鹊 ą▓ąĄčĆąŠčÅčéąĮčŗą╣ čĆąĄąĘčāą╗čīčéą░čé ą▒čāą┤ąĄčé č鹊ą╗čīą║ąŠ ąŠą┤ąĖąĮ: ą║ąŠąĮčüąŠą╗ąĖą┤ą░čåąĖčÅ čüąĄą║č鹊čĆą░, ą╗ąĖą▒ąŠ ąĘą░ čüč湥čé ą┐ąŠą│ą╗ąŠčēąĄąĮąĖą╣, ą╗ąĖą▒ąŠ ą┐čĆąŠčüč鹊 ąĖąĘ-ąĘą░ č鹊ą│ąŠ, čćč鹊 čā ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąĘą░ą║ąŠąĮčćą░čéčüčÅ čüčĆąĄą┤čüčéą▓ą░.

ąÜą░ą║ čĆą░ąĘą▓ąĖą▓ą░čéčī čĆčŗąĮąŠą║ ąöąŚąŚ

ąÜą░ą║ ąĖ ą┐čÅčéčī ą╗ąĄčé ąĮą░ąĘą░ą┤, čéą░ą║ ąĖ čüąĄą╣čćą░čü, ą▓ąĄčĆąĮčŗą╝ ąŠčüčéą░ąĄčéčüčÅ čüą╗ąĄą┤čāčÄčēąĖą╣ ą┐ąŠą┤čģąŠą┤ ŌĆō čüą┐čĆąŠčü ąĮą░ čāčüą╗čāą│ąĖ ąöąŚąŚ čüąŠ čüč鹊čĆąŠąĮčŗ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮčŗčģ čĆčŗąĮą║ąŠą▓ čüą╗ąĄą┤čāąĄčé čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čéčī ą▓ ą┤ą▓čāčģ čĆą░ąĘąĮčŗčģ, ąĮąŠ ą▓ąĘą░ąĖą╝ąŠčüą▓čÅąĘą░ąĮąĮčŗčģ ą┐ą╗ąŠčüą║ąŠčüčéčÅčģ: ąĮąŠą▓čŗąĄ čüą┐ąŠčüąŠą▒čŗ čāą┤ąŠą▓ą╗ąĄčéą▓ąŠčĆąĄąĮąĖčÅ ą┐ąŠčéčĆąĄą▒ąĮąŠčüč鹥ą╣ čüčāčēąĄčüčéą▓čāčÄčēąĖčģ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮčŗčģ čĆčŗąĮą║ąŠą▓ (čé.ąĄ. ąŠą┐čŗčéąĮčŗčģ ąĖą╗ąĖ čéčĆą░ą┤ąĖčåąĖąŠąĮąĮčŗčģ ą║ąŠąĮąĄčćąĮčŗčģ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣) ąĖ ą┐ąŠč鹥ąĮčåąĖą░ą╗ ą┤ą╗čÅ ąŠčüą▓ąŠąĄąĮąĖčÅ ąĮąŠą▓čŗčģ ąŠą▒ą╗ą░čüč鹥ą╣. ąŚą┤ąĄčüčī ąĄčüčéčī ą║ą╗čÄč湥ą▓ąŠąĄ čĆą░ąĘą╗ąĖčćąĖąĄ, čéčĆąĄą▒čāčÄčēąĄąĄ ąĮąĄą║ąŠč鹊čĆąŠą│ąŠ čĆą░ąĘą┤ąĄą╗ąĄąĮąĖčÅ: ą║ąŠąĮąĄčćąĮčŗąĄ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗ąĖ, ąĖčüą┐ąŠą╗čīąĘčāčÄčēąĖąĄ čĆąĄčłąĄąĮąĖčÅ ąöąŚąŚ ą▓ č鹥č湥ąĮąĖąĄ ą┤ą╗ąĖč鹥ą╗čīąĮąŠą│ąŠ ą▓čĆąĄą╝ąĄąĮąĖ, ą╗čāčćčłąĄ ą┐ąŠąĮąĖą╝ą░čÄčé ąĖčģ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ; čü ą┤čĆčāą│ąŠą╣ čüč鹊čĆąŠąĮčŗ, "ąĮąŠą▓čŗąĄ" čĆčŗąĮą║ąĖ ąĮąĄ ą▒čŗą╗ąĖ ąĘąĮą░ą║ąŠą╝čŗ čü ąöąŚąŚ ąĖ, čüą╗ąĄą┤ąŠą▓ą░č鹥ą╗čīąĮąŠ, ąĮąĄ ą┐ąŠąĮąĖą╝ą░čÄčé ąĄą│ąŠ ą┐ąŠč鹥ąĮčåąĖą░ą╗ą░ (ąĖą╗ąĖ ąĮąĄ ąĖąĮč鹥čĆąĄčüčāčÄčéčüčÅ ąĖą╝).

ąØąŠ, ą║ą░ą║ąĖą╝ąĖ ą▒čŗ ąĮąĖ ą▒čŗą╗ąĖ čĆą░ąĘą╗ąĖčćąĖčÅ, čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅ ą║ąŠąĮąĄčćąĮčŗčģ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣ ą▓čüąĄ čĆą░ą▓ąĮąŠ ą▒čāą┤čāčé čüą▓ąŠą┤ąĖčéčīčüčÅ ą║ ą┐ąŠą╗čāč湥ąĮąĖčÄ čŹą║ąŠąĮąŠą╝ąĖč湥čüą║ąĖ čŹčäč乥ą║čéąĖą▓ąĮąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĖ, ąŠčüąĮąŠą▓ą░ąĮąĮąŠą╣ ąĮą░ ąŠą▒ąĮą░čĆčāąČąĄąĮąĖąĖ ąĖąĘą╝ąĄąĮąĄąĮąĖą╣ čü ą▓čŗčüąŠą║ąŠą╣ čćą░čüč鹊č鹊ą╣, ąĮąĄąĘą░ą▓ąĖčüąĖą╝ąŠ ąŠčé čüč乥čĆčŗ ą┐čĆąĖą╝ąĄąĮąĄąĮąĖčÅ. ąĀąĄą│čāą╗čÅčĆąĮąŠąĄ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖąĄ čéą░ą║ąŠą╣ ąĖąĮč乊čĆą╝ą░čåąĖąĖ ą╝ąĮąŠąČąĄčüčéą▓čā ą║ąŠąĮąĄčćąĮčŗčģ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣ ąĖ, čéą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ąŠčéą║čĆčŗčéąĖąĄ ą▓ąŠąĘą╝ąŠąČąĮąŠčüč鹥ą╣ ąöąŚąŚ ą┤ą╗čÅ ą╝ą░čüčüąŠą▓ąŠą│ąŠ čĆčŗąĮą║ą░ ą┐ąĄčĆąĄą▓ąĄą┤ąĄčé ąĄą│ąŠ ąĖąĘ ą║ą░č鹥ą│ąŠčĆąĖąĖ "ą▒ąĖąĘąĮąĄčü ą┤ą╗čÅ ą│ąŠčüčāą┤ą░čĆčüčéą▓ą░" (B2G) ą▓ ą║ą░č鹥ą│ąŠčĆąĖčÄ "ą▒ąĖąĘąĮąĄčü ą┤ą╗čÅ ą▒ąĖąĘąĮąĄčüą░" (B2B). ą×ą┤ąĮą░ą║ąŠ čŹč鹊čé ą┐ąĄčĆąĄčģąŠą┤ ą┐čĆąŠąĖčüčģąŠą┤ąĖčé ą╝ąĄą┤ą╗ąĄąĮąĮąŠ, ąĖ ą▓ ą▒ą╗ąĖąČą░ą╣čłąĄą╣ ąĖ čüčĆąĄą┤ąĮąĄčüčĆąŠčćąĮąŠą╣ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĄ čüąĖčéčāą░čåąĖčÅ ą▓čĆčÅą┤ ą╗ąĖ čüčāčēąĄčüčéą▓ąĄąĮąĮąŠ ąĖąĘą╝ąĄąĮąĖčéčüčÅ.

ąøąĖčłčī ąĮąĄą╝ąĮąŠą│ąĖąĄ ąĘą░ą║ą░ąĘčćąĖą║ąĖ ąöąŚąŚ čéčĆą░čéčÅčé ą▒ąŠą╗ąĄąĄ $1 ą╝ą╗ąĮ ą▓ ą│ąŠą┤ ąĮą░ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗąĄ čāčüą╗čāą│ąĖ (value-added services/ VAS). ąØąĄčüą╝ąŠčéčĆčÅ ąĮą░ č鹊, čćč鹊 ąöąŚąŚ ąĖčüą┐ąŠą╗čīąĘčāąĄčéčüčÅ ą▓ąŠ ą╝ąĮąŠą│ąĖčģ ą▓ąĄčĆčéąĖą║ą░ą╗čÅčģ, čćąĖčüą╗ąŠ ąĘą░ą║ą░ąĘčćąĖą║ąŠą▓, ą┐čĆąĖąŠą▒čĆąĄčéą░čÄčēąĖčģ ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗąĄ ąŠą▒čŖąĄą╝čŗ ą┤ą░ąĮąĮčŗčģ ąĖ čāčüą╗čāą│, ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ąĮąĄą▓ąĄą╗ąĖą║ąŠ. ąæąŠą╗čīčłąĖąĮčüčéą▓ąŠ čéą░ą║ąĖčģ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣ - čŹč鹊 ą│ąŠčüčüčéčĆčāą║čéčāčĆčŗ. ąŻčüą╗čāą│ąĖ, čüąŠąĘą┤ą░ą▓ą░ąĄą╝čŗąĄ ąĮą░ ąŠčüąĮąŠą▓ąĄ ą┤ąĄčłąĄą▓čŗčģ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖą╣, ąĖą╝ąĄčÄčé ą▒ąŠą╗ąĄąĄ ąŠą│čĆą░ąĮąĖč湥ąĮąĮčŗą╣ čüčĆąĄą┤ąĮąĖą╣ ą┤ąŠčģąŠą┤ ąĮą░ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÅ (ARPU), ąĮąŠ ą▒ąŠą╗ąĄąĄ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮčŗ ą┤ą╗čÅ ą╝ą░čüčüąŠą▓ąŠą│ąŠ čĆčŗąĮą║ą░, ą┐ąŠčüą║ąŠą╗čīą║čā ąĖčģ čüč鹊ąĖą╝ąŠčüčéčī ąĖąĘą╝ąĄčĆčÅąĄčéčüčÅ čéčŗčüčÅčćą░ą╝ąĖ, ą░ ąĮąĄ ą╝ąĖą╗ą╗ąĖąŠąĮą░ą╝ąĖ.

ą×čé B2G ą║ B2B

ąóčĆčāą┤ąĮąŠčüčéąĖ čĆą░ąĘą▓ąĖčéąĖčÅ B2B ąĮą░čģąŠą┤čÅčé ąŠčéčĆą░ąČąĄąĮąĖąĄ ą▓ ą▒ąĖąĘąĮąĄčü-ą┐ą╗ą░ąĮą░čģ ąĮąŠą▓čŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąöąŚąŚ. ąóčĆą░ą┤ąĖčåąĖąŠąĮąĮčŗąĄ ą║ą╗ąĖąĄąĮčéčŗ ąĮą░ čüčāčēąĄčüčéą▓čāčÄčēąĖčģ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮčŗčģ čĆčŗąĮą║ą░čģ (ą▓ ąŠą▒ąŠčĆąŠąĮąĮąŠą╣, ą│ąŠčĆąĮąŠą┤ąŠą▒čŗą▓ą░čÄčēąĄą╣, ąĮąĄčäč鹥ą│ą░ąĘąŠą▓ąŠą╣ ą┐čĆąŠą╝čŗčłą╗ąĄąĮąĮąŠčüčéąĖ ąĖ, ą▓ ąĮąĄą║ąŠč鹊čĆąŠą╣ čüč鹥ą┐ąĄąĮąĖ, ą▓ ą│čĆą░ąČą┤ą░ąĮčüą║ąĖčģ ą│ąŠčüčüčéčĆčāą║čéčāčĆą░čģ, čüąĄą╗čīčüą║ąŠą╝ čģąŠąĘčÅą╣čüčéą▓ąĄ ąĖ čé.ą┤.) ą╗čāčćčłąĄ čĆą░ąĘą▒ąĖčĆą░čÄčéčüčÅ ą▓ ą┤ą░ąĮąĮčŗčģ/ąĖąĘąŠą▒čĆą░ąČąĄąĮąĖčÅčģ ąĖ ą▓ ąöąŚąŚ ą▓ čåąĄą╗ąŠą╝, ą┐ąŠčŹč鹊ą╝čā ą┐čĆąŠą┤ą░ąČąĖ ą▓ čŹčéąĖ ąŠčéčĆą░čüą╗ąĖ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čÄčéčüčÅ ą║ą░ą║ ą▒ąŠą╗ąĄąĄ ą╗ąĄą│ą║ą░čÅ čåąĄą╗čī. ąÜą╗ąĖąĄąĮčéčŗ ą▓ ąĮąĄčäč鹥ą│ą░ąĘąŠą▓ąŠą╣ ąŠčéčĆą░čüą╗ąĖ ąĖ čüąĄą╗čīčüą║ąŠą╝ čģąŠąĘčÅą╣čüčéą▓ąĄ čĆą░ą▒ąŠčéą░čÄčé čü ą┤ą░ąĮąĮčŗą╝ąĖ ąöąŚąŚ čü ą╝ąŠą╝ąĄąĮčéą░ ą┐ąŠčÅą▓ą╗ąĄąĮąĖčÅ Landsat, ą░ SAR/AIS ąĖčüą┐ąŠą╗čīąĘčāąĄčéčüčÅ ą┤ą╗čÅ ąŠčéčüą╗ąĄąČąĖą▓ą░ąĮąĖčÅ čüčāą┤ąŠą▓ čāąČąĄ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą┤ąĄčüčÅčéąĖą╗ąĄčéąĖą╣.

ą¤ąŠč鹥ąĮčåąĖą░ą╗čīąĮčŗąĄ ąĮąŠą▓čŗąĄ čĆčŗąĮą║ąĖ "ą▒ąŠą╗čīčłąĖčģ ą┤ąĄąĮąĄą│" ą┤ą╗čÅ ąöąŚąŚ, čéą░ą║ąĖąĄ ą║ą░ą║ čäąĖąĮą░ąĮčüčŗ, č鹊čĆą│ąŠą▓ą╗čÅ ą║ą▓ąŠčéą░ą╝ąĖ ąĮą░ ą▓čŗą▒čĆąŠčüčŗ čāą│ą╗ąĄą║ąĖčüą╗ąŠą│ąŠ ą│ą░ąĘą░, 菹║ąŠą╗ąŠą│ąĖč湥čüą║ąŠąĄ čüąŠčåąĖą░ą╗čīąĮąŠąĄ čāą┐čĆą░ą▓ą╗ąĄąĮąĖąĄ (ESG) ąĖ čé. ą┐., ą╝ąŠą│čāčé ą┐ąŠą║ą░ąĘą░čéčīčüčÅ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮčŗą╝ąĖ, ąĮąŠ ą┐čāčéčī ą║ ą┐ąŠą╗čāč湥ąĮąĖčÄ ą┐čĆąĖą▒čŗą╗ąĖ čéčĆčāą┤ąĮąŠ ą┐čĆąĄą┤čüčéą░ą▓ąĖčéčī. ąÆ ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠą╣ čüč鹥ą┐ąĄąĮąĖ čŹč鹊 čÅą▓ą╗čÅąĄčéčüčÅ ąŠą┤ąĮąŠą╣ ąĖąĘ ą┐čĆąŠą▒ą╗ąĄą╝, ą┐čĆąĄą┐čÅčéčüčéą▓čāčÄčēąĖčģ čĆą░čüčłąĖčĆąĄąĮąĖčÄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ ą▒ą░ąĘčŗ ąöąŚąŚ. ą¤ąŠčŹč鹊ą╝čā, čćč鹊ą▒čŗ ą║ą░ą║ ą╝ąŠąČąĮąŠ čüą║ąŠčĆąĄąĄ ą┐ąŠą╗čāčćąĖčéčī ą┐čĆąĖą▒čŗą╗čī, čüčāčēąĄčüčéą▓čāčÄčēąĖąĄ čĆčŗąĮą║ąĖ čüčéą░ąĮąŠą▓čÅčéčüčÅ ą┐ąĄčĆą▓čŗą╝ąĖ čåąĄą╗čÅą╝ąĖ ą┤ą╗čÅ ą┐čĆąŠą┤ą░ąČ. ąĢčüą╗ąĖ ąĮąŠą▓čŗąĄ ąöąŚąŚ ą║ąŠą╝ą┐ą░ąĮąĖąĖ čüčāą╝ąĄą╗ąĖ ą▒čŗ ą▓čüčéą░čéčī ąĮą░ ąĮąŠą│ąĖ, č鹊 ąŠąĮąĖ čüą╝ąŠą│ą╗ąĖ ą▒čŗ ąŠčüą▓ąŠąĖčéčī ąĮąŠą▓čŗąĄ ąŠą▒ą╗ą░čüčéąĖ. ąŁčéąĖ ąĮąŠą▓čŗąĄ čĆčŗąĮą║ąĖ ą║ąŠąĮąĄčćąĮčŗčģ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĄą╣ ą╝ąĄąĮčīčłąĄ ąĖąĮč鹥čĆąĄčüčāčÄčéčüčÅ ąĖąĘąŠą▒čĆą░ąČąĄąĮąĖčÅą╝ąĖ ąöąŚąŚ, ą░ ą▒ąŠą╗čīčłąĄ - ąĖąĮč乊čĆą╝ą░čåąĖąĄą╣. ąØąŠ čŹč鹊 čéą░ą║ąČąĄ ąŠąĘąĮą░čćą░ąĄčé, čćč鹊 ąĄčüą╗ąĖ ąĖąĮč乊čĆą╝ą░čåąĖčÅ ąĮąĄ ą╝ąŠąČąĄčé ą▒čŗčéčī ą┤ąŠčüčéą░ą▓ą╗ąĄąĮą░ ą▓ ąĮčāąČąĮčŗą╣ ą╝ąŠą╝ąĄąĮčé, č鹊 ąŠąĮą░ ąĮąĄ ąĮą░ą╣ą┤ąĄčé ą┐čĆąĖą╝ąĄąĮąĄąĮąĖčÅ. ąŁčéąĖ ą║ąŠąĮąĄčćąĮčŗąĄ ą┐ąŠą╗čīąĘąŠą▓ą░č鹥ą╗ąĖ ąĮąĄ ą┐ąŠąĮąĖą╝ą░čÄčé (ąĖ ąĮąĄ ą┐ąŠą╣ą╝čāčé) ąĄčüą╗ąĖ ąĖą╝ čüą║ą░ąČčāčé: "ąÆčŗ ąĮąĄ ą╝ąŠąČąĄč鹥 ą┐ąŠą╗čāčćąĖčéčī čüą▓ąŠčÄ ąĖąĮč乊čĆą╝ą░čåąĖčÄ čüąĄą│ąŠą┤ąĮčÅ, ą┐ąŠč鹊ą╝čā čćč鹊 čüą┐čāčéąĮąĖą║ ąĘą┤ąĄčüčī ąĮąĄ ą┐čĆąŠčģąŠą┤ąĖą╗".

ą£ąĖčä ąŠą▒ ąĖąĘą▒čŗč鹊čćąĮąŠą╝ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĖ

ąæąĄąĘ ąĮą░ą╗ąĖčćąĖčÅ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠą╣ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčŗ ąĪąŠąĘą┤ą░ąĮąĖąĄ čéą░ą║ąĖčģ čĆčŗąĮą║ąŠą▓ ą┐čĆąĄą┤čüčéą░ą▓ą╗čÅąĄčé čüąŠą▒ąŠą╣ čüą╗ąŠąČąĮčāčÄ ąĘą░ą┤ą░čćčā. ąöąĄą╗ąŠ ą▓ č鹊ą╝, čćč鹊 ąĘą┤ąĄčüčī ą┐ąŠą║ą░ ąĄčēąĄ ą╝ą░ą╗ąŠ ą║ąŠą╝ą┐ą░ąĮąĖą╣. ąØąĄ čéą░ą║ ą╝ąĮąŠą│ąŠ ąöąŚąŚ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą┐ąŠą╗čāčćą░čÄčé ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗą╣ ą┤ąŠčģąŠą┤ ąĖ/ąĖą╗ąĖ čĆą░ą▒ąŠčéą░čÄčé ą▓ ą┐ąŠą╗ąĮčāčÄ čüąĖą╗čā.

ą» čćą░čüč鹊 čćąĖčéą░čÄ ąŠ "ą┐ąĄčĆąĄąĖąĘą▒čŗčéą║ąĄ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖą╣" ąöąŚąŚ, ąĮąŠ ą▓ ą┤ąĄą╣čüčéą▓ąĖč鹥ą╗čīąĮąŠčüčéąĖ čŹč鹊 ąĮąĄ čéą░ą║. ą£ąŠąČąĄčé ą▒čŗčéčī, ąĖ ąĄčüčéčī ą╝ąĮąŠą│ąŠ ąĮąŠą▓čŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ąĮąŠ čā ą▒ąŠą╗čīčłąĖąĮčüčéą▓ą░ ąĖąĘ ąĮąĖčģ ąĮąĄą┤ąŠčüčéą░č鹊čćąĮąŠ čüą┐čāčéąĮąĖą║ąŠą▓. ąŻčéą▓ąĄčƹȹ┤ąĄąĮąĖąĄ, čćč鹊 "ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĄ ąĖąĘą▒čŗč鹊čćąĮąŠ", čüą▓čÅąĘą░ąĮąŠ čü ą┐čĆąŠą│ąĮąŠąĘąĖčĆąŠą▓ą░ąĮąĖąĄą╝ ą▒čāą┤čāčēąĄą│ąŠ (ą╝ą░ą╗ąŠą▓ąĄčĆąŠčÅčéąĮąŠą│ąŠ) čüčåąĄąĮą░čĆąĖčÅ, ą┐čĆąĖ ą║ąŠč鹊čĆąŠą╝ ą▓čüąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą▒čāą┤čāčé čĆą░ą▒ąŠčéą░čéčī ą▓ ą┐ąŠą╗ąĮčāčÄ čüąĖą╗čā. ąØą░ą▓ąĄčĆąĮąŠąĄ, ą╝ąŠąČąĮąŠ ą▒čŗą╗ąŠ ą▒čŗ ą┐čĆąĄą┤čüčéą░ą▓ąĖčéčī, čćč鹊 ą╝čāą╗čīčéąĖčüą┐ąĄą║čéčĆą░ą╗čīąĮčŗąĄ ą┤ą░ąĮąĮčŗąĄ čü čĆą░ąĘčĆąĄčłąĄąĮąĖąĄą╝ 1ą╝ ą▒čāą┤čāčé ą┤ąŠčüčéčāą┐ąĮčŗ ąĖąĘ ąĮąĄčüą║ąŠą╗čīą║ąĖčģ ąĖčüč鹊čćąĮąĖą║ąŠą▓. ąØąŠ ą▒ąŠą╗ąĄąĄ ą┤ąĄčłąĄą▓čŗąĄ SAR č鹊ą╗čīą║ąŠ ąĮą░čćąĖąĮą░čÄčé ą┐ąŠčÅą▓ą╗čÅčéčīčüčÅ, ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ąĘą░ąĮąĖą╝ą░čÄčēąĖąĄčüčÅ ą│ąĖą┐ąĄčĆčüą┐ąĄą║čéčĆą░ą╗čīąĮąŠą╣ čüčŖąĄą╝ą║ąŠą╣ ąĖ ą╝ąŠąĮąĖč鹊čĆąĖąĮą│ąŠą╝ ą▓čŗą▒čĆąŠčüąŠą▓, č鹊ą╗čīą║ąŠ ąĮą░čćąĖąĮą░čÄčé čĆą░ą▒ąŠčéą░čéčī, ąĘą░ą┐čāčēąĄąĮčŗ ąŠą┤ąĖąĮ ąĖą╗ąĖ ą┤ą▓ą░ č鹥ą┐ą╗ąŠą▓čŗčģ ąĖąĮčäčĆą░ą║čĆą░čüąĮčŗčģ čüą┐čāčéąĮąĖą║ą░, ąĄčēąĄ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąĮą░čćąĖąĮą░čÄčé čĆą░ą▒ąŠčéą░čéčī čü ą┤ą░ąĮąĮčŗą╝ąĖ 10-čéąĖ čüą░ąĮčéąĖą╝ąĄčéčĆąŠą▓ąŠą│ąŠ čĆą░ąĘčĆąĄčłąĄąĮąĖčÅ, ą▓čüąĄ ąĄčēąĄ ąĮąĄčé ą▓čŗčüąŠą║ąĖčģ (~5 ą╝) ą║ąŠčĆąŠčéą║ąĖčģ ą▓ąŠą╗ąĮ ąĖą╗ąĖ ą╗ąĖą┤ą░čĆą░... čéą░ą║ ą│ą┤ąĄ ąČąĄ ąĖą╝ąĄąĮąĮąŠ ąĮą░ą▒ą╗čÄą┤ą░ąĄčéčüčÅ ą┐ąĄčĆąĄąĖąĘą▒čŗč鹊ą║ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ?

ąŁč鹊 čüąŠąĘą┤ą░ąĄčé čüą▓ąŠąĄą│ąŠ čĆąŠą┤ą░ ą│ąŠą╗ąŠą▓ąŠą╗ąŠą╝ą║čā - "ą║čāčĆąĖčåą░ ąĖą╗ąĖ čÅą╣čåąŠ". ąĀčŗąĮąŠą║ čüčāčēąĄčüčéą▓čāąĄčé ą┤ą╗čÅ č鹊ą│ąŠ, čćč鹊ą▒čŗ ąĖą╝ ą┐ąŠą╗čīąĘąŠą▓ą░ą╗ąĖčüčī, ąĮąŠą▓čŗąĄ (ąĖ čāąČąĄ čüčāčēąĄčüčéą▓čāčÄčēąĖąĄ) ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąöąŚąŚ čģąŠčĆąŠčłąŠ ąĘąĮą░čÄčé ą┐ąŠčéčĆąĄą▒ąĮąŠčüčéąĖ čüą▓ąŠąĖčģ ą┐ąŠč鹥ąĮčåąĖą░ą╗čīąĮčŗčģ ą▒čāą┤čāčēąĖčģ ą║ą╗ąĖąĄąĮč鹊ą▓, č鹥ą┐ąĄčĆčī ąĖą╝ ą┐čĆąŠčüč鹊 ąĮčāąČąĮąŠ ą┤ąŠ ąĮąĖčģ ą┤ąŠą▒čĆą░čéčīčüčÅ. ąÉ ą┤ą╗čÅ čŹč鹊ą│ąŠ čéčĆąĄą▒čāčÄčéčüčÅ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗąĄ ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ, ąĖ ąĮąĄą║ąŠč鹊čĆčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą┐ąŠč鹥čĆą┐čÅčé ąĮąĄčāą┤ą░čćčā. ą» ą╝ąŠą│čā ąĮą░ąĘą▓ą░čéčī ą▒ąŠą╗ąĄąĄ 20 ą║ąŠą╝ą┐ą░ąĮąĖą╣ č鹊ą╗čīą║ąŠ ą▓ ąŠą▒ą╗ą░čüčéąĖ ąöąŚąŚ, ą║ąŠč鹊čĆčŗąĄ ą▓ čŹč鹊ą╝ ą│ąŠą┤čā ą▓čŗą╣ą┤čāčé ąĮą░ čĆą░čāąĮą┤ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣ čüąĄčĆąĖąĖ ąÉ. ą¤čĆąŠčüč鹊 ąĮąĄ čā ą▓čüąĄčģ ąĖąĘ ąĮąĖčģ čŹč鹊 ą┐ąŠą╗čāčćąĖčéčüčÅ.

ą¤ąŠč鹥ąĮčåąĖą░ą╗ čĆčŗąĮą║ą░

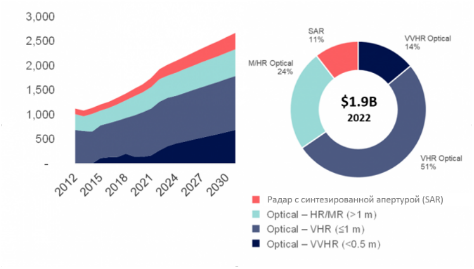

ąĀą░ąĘą╗ąĖčćąĮčŗąĄ čĆčŗąĮąŠčćąĮčŗąĄ ą┐ąŠą║ą░ąĘą░č鹥ą╗ąĖ ąĖą╗ą╗čÄčüčéčĆąĖčĆčāčÄčé ą┐ąŠč鹥ąĮčåąĖą░ą╗ ąöąŚąŚ. Euroconsult (ąŠčéčćčæčé "ąöąŚąŚ, čĆčŗąĮąŠą║ ą┤ą░ąĮąĮčŗčģ ąĖ čāčüą╗čāą│ 2023", 16-ąĄ ąĖąĘą┤ą░ąĮąĖąĄ) čāčéą▓ąĄčƹȹ┤ą░ąĄčé, čćč鹊 ąŠą▒čēąĖą╣ ąŠą▒čŖąĄą╝ čĆčŗąĮą║ą░ ą┤ą░ąĮąĮčŗčģ ąĖ čāčüą╗čāą│ ąöąŚąŚ ą▓ 2022 ą│ąŠą┤čā čüąŠčüčéą░ą▓ąĖą╗ $4,64 ą╝ą╗čĆą┤ (ą┐čĆąĖ ą┐čÅčéąĖą╗ąĄčéąĮąĄą╝ čüąŠą▓ąŠą║čāą┐ąĮąŠą╝ ą│ąŠą┤ąŠą▓ąŠą╝ č鹥ą╝ą┐ąĄ čĆąŠčüčéą░ [CAGR] 5%). ąśąĘ ąĮąĖčģ č鹊ą╗čīą║ąŠ čĆčŗąĮąŠą║ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖčģ ą┤ą░ąĮąĮčŗčģ ąöąŚąŚ čüąŠčüčéą░ą▓ąĖą╗ $1,78 ą╝ą╗čĆą┤, ą▒ą╗ą░ą│ąŠą┤ą░čĆčÅ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÄ čüčāą▒ą╝ąĄčéčĆąŠą▓ąŠą│ąŠ čĆą░ąĘčĆąĄčłąĄąĮąĖčÅ. ąÆ čåąĄą╗ąŠą╝ ąĮą░ ą▓čüąĄ ąŠą┐čéąĖč湥čüą║ąĖąĄ ą┤ą░ąĮąĮčŗąĄ čü čĆą░ąĘčĆąĄčłą░čÄčēąĄą╣ čüą┐ąŠčüąŠą▒ąĮąŠčüčéčīčÄ ą▓čŗčłąĄ 1 ą╝ ą▓ 2022 ą│ąŠą┤čā ą┐čĆąĖčłą╗ąŠčüčī $1,2 ą╝ą╗čĆą┤, ąĖą╗ąĖ ą┐ąŠčćčéąĖ 65% ąŠčé ąŠą▒čēąĄą│ąŠ ą┤ąŠčģąŠą┤ą░. ąŁč鹊 čéą░ą║ąČąĄ čüą▓ąĖą┤ąĄč鹥ą╗čīčüčéą▓čāąĄčé ąŠ ą▓ą░ąČąĮąŠčüčéąĖ ąŠą▒ąŠčĆąŠąĮąĮąŠą│ąŠ čüąĄą║č鹊čĆą░ ą┤ą╗čÅ ąŠčéčĆą░čüą╗ąĖ ąöąŚąŚ. ą¤čĆąĖ čŹč鹊ą╝, ąĮąĄčüą╝ąŠčéčĆčÅ ąĮą░ ą┐ąŠčÅą▓ą╗ąĄąĮąĖąĄ ąĮąŠą▓čŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ ą┐čÅčéčī ą╗ąĄčé, ą╗ąĖčłčī ąĮąĄą▒ąŠą╗čīčłąŠąĄ čćąĖčüą╗ąŠ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąöąŚąŚ ą┐ąŠą╗čāčćą░čÄčé ą┤ąŠčģąŠą┤, ą┐čĆąĄą▓čŗčłą░čÄčēąĖą╣ $100 ą╝ą╗ąĮ.

ą×čüčéą░ą▓čłąĖąĄčüčÅ $2,86 ą╝ą╗čĆą┤ ąŠčéąĮąŠčüčÅčéčüčÅ ą║ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÄ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗčģ čĆąĄčłąĄąĮąĖą╣ (ą▓ą║ą╗čÄčćą░čÅ ą┐čĆąŠą┤čāą║čéčŗ, čāčüą╗čāą│ąĖ ąĖ ą░ąĮą░ą╗ąĖčéąĖą║čā/ąĖąĮč乊čĆą╝ą░čåąĖčÄ). ąØą░ą▒ąŠčĆčŗ ą┤ą░ąĮąĮčŗčģ čü ą▒ąŠą╗ąĄąĄ ąĮąĖąĘą║ąĖą╝ čĆą░ąĘčĆąĄčłąĄąĮąĖąĄą╝, ą║ą░ą║ ą┐čĆą░ą▓ąĖą╗ąŠ, ąĖčüą┐ąŠą╗čīąĘčāčÄčéčüčÅ čüą║ąŠčĆąĄąĄ ą┤ą╗čÅ čüąŠąĘą┤ą░ąĮąĖčÅ čĆąĄčłąĄąĮąĖą╣, ą░ ąĮąĄ ą┤ą╗čÅ ą┐ąŠą╗čāč湥ąĮąĖčÅ ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗčģ ą┤ąŠčģąŠą┤ąŠą▓ ąĘą░ čüč湥čé čüą░ą╝ąĖčģ čüąĮąĖą╝ą║ąŠą▓, ąŠčüąŠą▒ąĄąĮąĮąŠ ą┤ą╗čÅ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣, ą▓ ą║ąŠč鹊čĆčŗčģ ą║ą╗čÄč湥ą▓čŗą╝ąĖ čéčĆąĄą▒ąŠą▓ą░ąĮąĖčÅą╝ąĖ čÅą▓ą╗čÅčÄčéčüčÅ ą▒ąŠą╗ąĄąĄ čłąĖčĆąŠą║ąĖą╣ ąŠčģą▓ą░čé ąĖ čüą┐ąĄą║čéčĆą░ą╗čīąĮą░čÅ ąĄą╝ą║ąŠčüčéčī (ąĮą░ą┐čĆąĖą╝ąĄčĆ, ą┤ą╗čÅ ą╝ąŠąĮąĖč鹊čĆąĖąĮą│ą░ ą┐čĆąĖčĆąŠą┤ąĮčŗčģ čĆąĄčüčāčĆčüąŠą▓, čüąĄą╗čīčüą║ąŠą│ąŠ čģąŠąĘčÅą╣čüčéą▓ą░ ąĖ 菹║ąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣).

ą×ą▒čēąĖą╣ ąŠą▒čŖąĄą╝ čåąĄą╗ąĄą▓ąŠą│ąŠ čĆčŗąĮą║ą░ (TAM) ą┤ą╗čÅ ąöąŚąŚ čüą╗ąŠąČąĮąŠ ąŠą┐čĆąĄą┤ąĄą╗ąĖčéčī ą┤ą╗čÅ "ą▓čüąĄą│ąŠ ąöąŚąŚ" ą┐ąŠ ą▓čüąĄą╝ ą▓ąĄčĆčéąĖą║ą░ą╗čÅą╝. ąŁč鹊 čéą░ą║ąČąĄ čéčĆčāą┤ąĮąŠ čüą┤ąĄą╗ą░čéčī ąĮą░ čāčĆąŠą▓ąĮąĄ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ąĮąŠ, ą┐ąŠ ą║čĆą░ą╣ąĮąĄą╣ ą╝ąĄčĆąĄ, ąĄčüčéčī ąĮąĄą║ąŠč鹊čĆčŗąĄ čåąĖčäčĆčŗ.

ąóčĆąĖ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąöąŚąŚ, ą▓čŗčłąĄą┤čłąĖąĄ ąĮą░ ą▒ąĖčĆąČčā čü ą┐ąŠą╝ąŠčēčīčÄ "ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą┐ąŠ ą┐čĆąĖąŠą▒čĆąĄč鹥ąĮąĖčÄ čüą┐ąĄčåąĖą░ą╗čīąĮąŠą│ąŠ ąĮą░ąĘąĮą░č湥ąĮąĖčÅ" (SPAC), ąŠą┐čāą▒ą╗ąĖą║ąŠą▓ą░ą╗ąĖ ą║ąŠąĮą║čĆąĄčéąĮčŗąĄ ą┤ą░ąĮąĮčŗąĄ ą┐ąŠ TAM ą▓ ąŠčéč湥čéą░čģ ą┤ą╗čÅ ąĖąĮą▓ąĄčüč鹊čĆąŠą▓ ą┐ąĄčĆąĄą┤ ą┐čāą▒ą╗ąĖčćąĮčŗą╝ čĆą░ąĘą╝ąĄčēąĄąĮąĖąĄą╝ ą░ą║čåąĖą╣. ąĪąŠą│ą╗ą░čüąĮąŠ čŹčéąĖą╝ čåąĖčäčĆą░ą╝, TAM čüąŠčüčéą░ą▓ą╗čÅą╗ąĖ ąŠčé $40 ą╝ą╗čĆą┤ ą┤ąŠ $140 ą╝ą╗čĆą┤. ą×č湥ą▓ąĖą┤ąĮąŠ, čćč鹊 ąŠą▒čŖčæą╝čŗ ą▒čāą┤čāčé ąŠčéą╗ąĖčćą░čéčīčüčÅ ą▓ ąĘą░ą▓ąĖčüąĖą╝ąŠčüčéąĖ ąŠčé č鹊ą│ąŠ, ą║ą░ą║ąĖąĄ čĆčŗąĮą║ąĖ čģąŠč湥čé ąŠą▒čüą╗čāąČąĖą▓ą░čéčī ą║ą░ąČą┤ą░čÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ, ąĮąŠ ąĄčüą╗ąĖ ą┐čĆąĖąĮčÅčéčī čŹčéąĖ čåąĖčäčĆčŗ ą║ą░ą║ ąĄčüčéčī, č鹊 ą┐ąŠą╗čāčćą░ąĄčéčüčÅ, čćč鹊 ąŠčģą▓ą░čé čĆčŗąĮą║ą░ čüąĄą│ąŠą┤ąĮčÅ čüąŠčüčéą░ą▓ą╗čÅąĄčé ą▓čüąĄą│ąŠ 3-10%. ąöčĆčāą│ąĖą╝ąĖ čüą╗ąŠą▓ą░ą╝ąĖ, čā ąĮą░čü ąĄčēąĄ ą╝ąĮąŠą│ąŠ ą▓ąŠąĘą╝ąŠąČąĮąŠčüč鹥ą╣ ą┤ą╗čÅ čĆąŠčüčéą░ŌĆ”

ąĪą▓ąĄčé ą▓ ą║ąŠąĮčåąĄ č鹊ąĮąĮąĄą╗čÅ

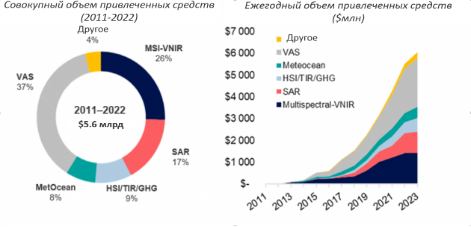

ąś čéčāčé ą▓ ą┤ąĄą╗ąŠ ą▓čüčéčāą┐ą░ąĄčé ąĖąĮą▓ąĄčüčéąĖčåąĖąŠąĮąĮąŠąĄ čüąŠąŠą▒čēąĄčüčéą▓ąŠ. ąØą░ą╝ ą│ąŠą▓ąŠčĆčÅčé, čćč鹊 ą┤ą╗čÅ ąöąŚąŚ, ą┤ą░ ąĖ ą┤ą╗čÅ ą║ąŠčüą╝ąĖč湥čüą║ąŠą╣ ąŠčéčĆą░čüą╗ąĖ ą▓ čåąĄą╗ąŠą╝, čüąĄą╣čćą░čü čüą╗ąŠąČąĮą░čÅ ąĖąĮą▓ąĄčüčéąĖčåąĖąŠąĮąĮą░čÅ čüčĆąĄą┤ą░. ąĪąŠą│ą╗ą░čüąĮąŠ ą░ąĮą░ą╗ąĖąĘčā, ą┐čĆąŠą▓ąĄą┤ąĄąĮąĮąŠą╝čā ą║ąŠą╝ą┐ą░ąĮąĖąĄą╣ Space Capital, ąĖąĮą▓ąĄčüčéąĖčĆąŠą▓ą░ąĮąĖąĄ ą▓ ą║ąŠčüą╝ąĖč湥čüą║čāčÄ ąŠčéčĆą░čüą╗čī čĆąĄąĘą║ąŠ čüąŠą║čĆą░čéąĖą╗ąŠčüčī čü $47 ą╝ą╗čĆą┤, ą┤ąŠčüčéąĖą│ąĮčāčéčŗčģ ą▓ 2021 ą│ąŠą┤čā, ą┤ąŠ $20 ą╝ą╗čĆą┤ ą▓ 2022 ą│ąŠą┤čā. ąöąĖąĮą░ą╝ąĖą║ą░ ą░ą║čåąĖą╣ ą║ąŠą╝ą┐ą░ąĮąĖą╣, čāčćą░čüčéą▓čāčÄčēąĖčģ ą▓ SPAC, čü ą╝ąŠą╝ąĄąĮčéą░ ąĖčģ ą┐čāą▒ą╗ąĖčćąĮąŠą│ąŠ čĆą░ąĘą╝ąĄčēąĄąĮąĖčÅ ąĮąĄ čüą┐ąŠčüąŠą▒čüčéą▓ąŠą▓ą░ą╗ą░ čāą╗čāčćčłąĄąĮąĖčÄ čüąĖčéčāą░čåąĖąĖ. ą×ą┤ąĮą░ą║ąŠ ąĖąĮą▓ąĄčüč鹊čĆą░ą╝ ąĮčāąČąĮąŠ ą▓ą║ą╗ą░ą┤čŗą▓ą░čéčī ą┤ąĄąĮčīą│ąĖ, čćč鹊ą▒čŗ ąĘą░čĆą░ą▒ą░čéčŗą▓ą░čéčī, ą┐ąŠčŹč鹊ą╝čā ąŠąĮąĖ ąĖąĮą▓ąĄčüčéąĖčĆčāčÄčé ą▓ "ą▒ąŠą╗ąĄąĄ ą▒ąĄąĘąŠą┐ą░čüąĮčŗąĄ" ąŠčéčĆą░čüą╗ąĖ ąĖ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ. ąśąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ ąöąŚąŚ ą┐ąŠ-ą┐čĆąĄąČąĮąĄą╝čā ąĮąĄąŠą▒čģąŠą┤ąĖą╝čŗ, ąĮąŠ č鹥čģąĮąŠą╗ąŠą│ąĖčÅ ą┤ąŠą╗ąČąĮą░ ą▓čŗą│ą╗čÅą┤ąĄčéčī ą║ą░ą║ ą▒ąŠą╗ąĄąĄ ą▒ąĄąĘąŠą┐ą░čüąĮą░čÅ čüčéą░ą▓ą║ą░. ąÆąŠąĘą╝ąŠąČąĮąŠ, čŹč鹊 ąŠąĘąĮą░čćą░ąĄčé ą▒ąŠą╗ąĄąĄ čéčēą░č鹥ą╗čīąĮčāčÄ ą┐čĆąŠą▓ąĄčĆą║čā ą▒ąĖąĘąĮąĄčü-ą┐ą╗ą░ąĮąŠą▓ ą┐ąŠ čüčĆą░ą▓ąĮąĄąĮąĖčÄ čü č鹥ą╝, čćč鹊 ą▒čŗą╗ąŠ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą╗ąĄčé ąĮą░ąĘą░ą┤.

ąóąĄą╝ ąĮąĄ ą╝ąĄąĮąĄąĄ, čüą╗ąĄą┤čāąĄčé ąŠčéą╝ąĄčéąĖčéčī, čćč鹊 ąĮąĄčüą║ąŠą╗čīą║ąŠ ą║ąŠą╝ą┐ą░ąĮąĖą╣ (Blacksky, Capella, Pixxel, Wyvern Satellite Vu, Kuva Space ąĖ čé. ą┤.) ą▓ ą┐čĆąŠčłą╗ąŠą╝ ą│ąŠą┤čā ą┤ąŠą▒ąĖą╗ąĖčüčī ąĘąĮą░čćąĖč鹥ą╗čīąĮčŗčģ ą┐čĆąĖą▓ą╗ąĄč湥ąĮąĖą╣ čüčĆąĄą┤čüčéą▓. ąöąĄą╣čüčéą▓ąĖč鹥ą╗čīąĮąŠ, ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĄąĄ ą┤ąĄčüčÅčéąĖą╗ąĄčéąĖąĄ čüąĄą║č鹊čĆ ąöąŚąŚ ą┐čĆąĖą▓ą╗ąĄą║ $5,5 ą╝ą╗čĆą┤, ąĖ ą▒ąŠą╗čīčłą░čÅ čćą░čüčéčī čŹčéąĖčģ čüčĆąĄą┤čüčéą▓ ą▒čŗą╗ą░ ą┐čĆąĖą▓ą╗ąĄč湥ąĮą░ ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ ą┐čÅčéčī ą╗ąĄčé, čģąŠčéčÅ ąĖ čü ąĮąĄą┤ą░ą▓ąĮąĖą╝ ąĘą░ą╝ąĄą┤ą╗ąĄąĮąĖąĄą╝.

ąĪ ą╝ąŠą╝ąĄąĮčéą░ ąĮą░čćą░ą╗čīąĮąŠą│ąŠ čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖčÅ ąŠą┐čéąĖč湥čüą║ąĖčģ ą╝čāą╗čīčéąĖčüą┐ąĄą║čéčĆą░ą╗čīąĮčŗčģ čĆąĄčłąĄąĮąĖą╣, ąĖąĮą▓ąĄčüčéąĖčåąĖąĖ ą▒čŗą╗ąĖ ą┤ąĖą▓ąĄčĆčüąĖčäąĖčåąĖčĆąŠą▓ą░ąĮčŗ ą▓ čĆą░ąĘą╗ąĖčćąĮčŗąĄ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ ą┤ą░čéčćąĖą║ąŠą▓ ąĖ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčÄčēąĖąĄ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗąĄ čāčüą╗čāą│ąĖ (VAS).

ąŚą░ ą│ąŠą┤čŗ čĆą░ą▒ąŠčéčŗ ą▓ Euroconsult ą╝čŗ ą┐čĆąĖąĮčÅą╗ąĖ čāčćą░čüčéąĖąĄ ą▓ąŠ ą╝ąĮąŠą│ąĖčģ ą┐čĆąŠčåąĄą┤čāčĆą░čģ ą║ąŠą╝ą┐ą╗ąĄą║čüąĮąŠą╣ ąĮąĄąĘą░ą▓ąĖčüąĖą╝ąŠą╣ ąŠčåąĄąĮą║ąĖ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ą▓ ąŠą▒ą╗ą░čüčéąĖ ąöąŚąŚ. ąÆ ąŠčüąĮąŠą▓ąĮąŠą╝ čŹč鹊 ą║ą░čüą░ąĄčéčüčÅ ą┐čĆčÅą╝čŗčģ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣, ą▒ą░ąĮą║ąŠą▓ ąĖ ą┤ąŠą╗ą│ąŠą▓čŗčģ čüą┤ąĄą╗ąŠą║, ąĮąŠ ą╝čŗ ąĮą░čćąĖąĮą░ąĄą╝ čćčāą▓čüčéą▓ąŠą▓ą░čéčī ąĖąĮč鹥čĆąĄčü ąĖ čüąŠ čüč鹊čĆąŠąĮčŗ ą▓ąĄąĮčćčāčĆąĮąŠą│ąŠ ą║ą░ą┐ąĖčéą░ą╗ą░. ąĪąĄą╣čćą░čü čÅ čéą░ą║ąČąĄ čĆą░ą▒ąŠčéą░čÄ čüąŠ čüčéą░čĆčéą░ą┐ą░ą╝ąĖ ąĮą░ čŹčéą░ą┐ąĄ ą┐čĆąŠą▓ąĄą┤ąĄąĮąĖčÅ ą┐ąŠą┤ąŠą▒ąĮčŗčģ 菹║čüą┐ąĄčĆčéąĖąĘ. ąĢčüą╗ąĖ ą│ąŠą▓ąŠčĆąĖčéčī ąŠą▒ąŠą▒čēąĄąĮąĮąŠ, č鹊 ą▒ąŠą╗čīčłąĖąĮčüčéą▓ąŠ ąĖąĮą▓ąĄčüč鹊čĆąŠą▓, čü ą║ąŠč鹊čĆčŗą╝ąĖ čÅ čüčéą░ą╗ą║ąĖą▓ą░ą╗čüčÅ, čüą║ą╗ąŠąĮąĮčŗ ą▓ąĄčĆąĖčéčī, čćč鹊 ą║ąŠą╝ą┐ą░ąĮąĖčÅ ą╝ąŠąČąĄčé čüąŠąĘą┤ą░čéčī č鹥čģąĮąŠą╗ąŠą│ąĖčÄ, ą║ąŠč鹊čĆčāčÄ ąŠąĮą░ ąĘą░ą┤čāą╝ą░ą╗ą░, ąĮąŠ ąŠąĮąĖ ą╝ąĄąĮąĄąĄ čāą▒ąĄąČą┤ąĄąĮčŗ ą▓ č鹊ą╝, čćč鹊 ąŠčé čŹč鹊ą╣ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ ą╝ąŠąČąĮąŠ ą┐ąĄčĆąĄą╣čéąĖ ą║ ą┐ąŠą╗čāč湥ąĮąĖčÄ ą┐čĆąĖą▒čŗą╗ąĖ. ąŁč鹊 ą║ą░čüą░ąĄčéčüčÅ ąĖ č鹊ą│ąŠ, čćč鹊 ą║ąŠą╝ą┐ą░ąĮąĖčÅ ą┐čĆąŠą┤ą░ąĄčé (ą┐čĆąŠčüč鹊 čüąĮąĖą╝ą║ąĖ, čüąĮąĖą╝ą║ąĖ ą┐ą╗čÄčü ą░ąĮą░ą╗ąĖčéąĖą║ą░, ą┐čĆąŠčüč鹊 ą░ąĮą░ą╗ąĖčéąĖą║ą░...), ąĖ č鹊ą│ąŠ, ą║ą░ą║ čŹčéąĖ ą┐čĆąŠą┤čāą║čéčŗ čĆą░ąĘčĆą░ą▒ą░čéčŗą▓ą░čÄčéčüčÅ. ąÜą░ąČąĄčéčüčÅ, čćč鹊 ą╝ąĄąČą┤čā čüąŠąŠą▒čēąĄčüčéą▓ąŠą╝ ąöąŚąŚ ąĖ ąĖąĮą▓ąĄčüč鹊čĆą░ą╝ąĖ ą▓čüąĄ ąĄčēąĄ čüčāčēąĄčüčéą▓čāąĄčé čÅąĘčŗą║ąŠą▓ąŠąĄ čĆą░čüčģąŠąČą┤ąĄąĮąĖąĄ. ą¦č鹊ą▒čŗ čüčéą░čéčī ą▒ąŠą╗ąĄąĄ ąĮą░ą┤ąĄąČąĮąŠą╣ čüčéą░ą▓ą║ąŠą╣, ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ą┐ąŠčĆą░ą▒ąŠčéą░čéčī ąĮą░ą┤ ąŠą▒čŖčÅčüąĮąĄąĮąĖąĄą╝ č鹊ą│ąŠ, ą║ą░ą║ ą┤ą░ąĮąĮčŗąĄ čüąŠ čüą┐čāčéąĮąĖą║ąŠą▓ ą╝ąŠą│čāčé ą▒čŗčéčī ą┐čĆąĄąŠą▒čĆą░ąĘąŠą▓ą░ąĮčŗ ą▓ ą┐čĆąŠą┤čāą║čéčŗ, ą║ąŠč鹊čĆčŗąĄ ąĮčāąČąĮčŗ ą║ą╗ąĖąĄąĮčéą░ą╝.

ą×ą┤ąĖąĮ ąĖąĘ čüą┐ąŠčüąŠą▒ąŠą▓ ą┤ą╗čÅ ąöąŚąŚ ą║ąŠą╝ą┐ą░ąĮąĖąĖ čüą┤ąĄą╗ą░čéčī čŹč鹊 ŌĆō čŹč鹊 čüąŠčüčĆąĄą┤ąŠč鹊čćąĖčéčīčüčÅ ąĮą░ č鹊ą╝, čćč鹊 ąŠąĮą░ ą┤ąĄą╣čüčéą▓ąĖč鹥ą╗čīąĮąŠ čāą╝ąĄąĄčé, ąĖą╗ąĖ ąĮą░ ąĮąŠą▓ąŠą╣ č鹥čģąĮąŠą╗ąŠą│ąĖąĖ, ą║ąŠč鹊čĆčāčÄ ąŠąĮą░ čĆą░ąĘčĆą░ą▒ą░čéčŗą▓ą░ąĄčé, ą▒čāą┤čī č鹊 ąĮąŠą▓čŗą╣ čéąĖą┐ ą┤ą░čéčćąĖą║ą░, ąĮąŠą▓čŗą╣ čüą┐ąŠčüąŠą▒ ąŠą▒čĆą░ą▒ąŠčéą║ąĖ ą┤ą░ąĮąĮčŗčģ ąĖ čé. ą┤. ąŁč鹊 čéą░ą║ąČąĄ ąŠą┐čéąĖą╝ąĖąĘąĖčĆčāąĄčé ą║ą░ą┐ąĖčéą░ą╗čīąĮčŗąĄ ąĘą░čéčĆą░čéčŗ (CapEx), čüąĮąĖąČą░čÅ čĆąĖčüą║. ąŚą░č湥ą╝ čüąŠąĘą┤ą░ą▓ą░čéčī ąĮąŠą▓čāčÄ ą░ąĮą░ą╗ąĖčéąĖč湥čüą║čāčÄ ą┐ą╗ą░čéč乊čĆą╝čā ąĖą╗ąĖ čüąŠą▒čüčéą▓ąĄąĮąĮčŗą╣ čüą┐čāčéąĮąĖą║, ąĄčüą╗ąĖ čŹč鹊 ąĮąĄ čÅą▓ą╗čÅąĄčéčüčÅ ą▓ą░čłąĖą╝ ąŠčüąĮąŠą▓ąĮčŗą╝ ą▒ąĖąĘąĮąĄčüąŠą╝ ąĖą╗ąĖ čćą░čüčéčīčÄ ą▒ąŠą╗ąĄąĄ čłąĖčĆąŠą║ąŠą╣ ą▒ąĖąĘąĮąĄčü-čüčéčĆą░č鹥ą│ąĖąĖ? ąŻąČąĄ čüčāčēąĄčüčéą▓čāąĄčé ą╝ąĮąŠąČąĄčüčéą▓ąŠ čĆąĄčłąĄąĮąĖą╣. ą¦č鹊 čéą░ą║ąČąĄ ą┐čĆąĖą▓ąŠą┤ąĖčé ą║ ą┐ąŠčÅą▓ą╗ąĄąĮąĖčÄ ąĮąŠą▓čŗčģ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčÄčēąĖčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖąĄ čāčüą╗čāą│ąĖ/čüą┐čāčéąĮąĖą║ ą║ą░ą║ čāčüą╗čāą│čā, čéą░ą║ąĖčģ ą║ą░ą║ Loft Orbital ąĖą╗ąĖ Muon, ą║ąŠč鹊čĆčŗąĄ ą┐čĆąĄą┤ą╗ą░ą│ą░čÄčé ą▒ąŠą╗ąĄąĄ ą▒čŗčüčéčĆčŗąĄ čüą┐ąŠčüąŠą▒čŗ ą┤ąŠčüčéą░ą▓ą║ąĖ ą▓ ą║ąŠčüą╝ąŠčü. ąÉ ą┤ą╗čÅ ą║ąŠą╝ą┐ą░ąĮąĖą╣, ąĘą░ąĮąĖą╝ą░čÄčēąĖčģčüčÅ ąöąŚąŚ, čŹč鹊 ą╝ąŠąČąĄčé ąŠąĘąĮą░čćą░čéčī ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ ą▒ąŠą╗ąĄąĄ ą▒čŗčüčéčĆąŠą│ąŠ ą┐ąŠą╗čāč湥ąĮąĖčÅ ą┐čĆąĖą▒čŗą╗ąĖ.

ą» čéą░ą║ąČąĄ ą┐ąŠą┤ąŠąĘčĆąĄą▓ą░čÄ, čćč鹊 ąĮąŠą▓čŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ-ąŠą┐ąĄčĆą░č鹊čĆčŗ ąöąŚąŚ ą▓ ą║ąŠąĮąĄčćąĮąŠą╝ ąĖč鹊ą│ąĄ ą┐ąŠą┐ą░ą┤čāčé ą▓ ąŠą┤ąĖąĮ ąĖąĘ ą┤ą▓čāčģ ą╗ą░ą│ąĄčĆąĄą╣: ą┐ąŠčüčéą░ą▓čēąĖą║ąĖ ąŠčüąĮąŠą▓ąĮčŗčģ ą┤ą░ąĮąĮčŗčģ ą╗čÄą▒ąŠą│ąŠ čéąĖą┐ą░, ą║ąŠč鹊čĆčŗąĄ ąŠąĮąĖ čüąŠą▒ąĖčĆą░čÄčé, ąĖą╗ąĖ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮąŠ ąĖąĮč鹥ą│čĆąĖčĆąŠą▓ą░ąĮąĮčŗąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮčŗąĄ ąĮą░ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖąĄ ą┤ą░ąĮąĮčŗčģ ąĖ čüąŠąĘą┤ą░ąĮąĖąĄ čāčüą╗čāą│ ą┤ą╗čÅ ą┐ą░čĆčŗ ą║ą░ą║ąĖčģ-ąĮąĖą▒čāą┤čī čĆčŗąĮą║ąŠą▓. ąÆ ą┐čĆąŠčłą╗ąŠą╝ ą┐ąŠą┐čŗčéą║ą░ ą▓čŗą╣čéąĖ ąĮą░ ą╝ąĮąŠąČąĄčüčéą▓ąŠ čĆčŗąĮą║ąŠą▓ ą┤ą╗čÅ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÅ ą┤ą░ąĮąĮčŗčģ ąĖ čāčüą╗čāą│ ąĖąĘ čüą▓ąŠąĄą│ąŠ ąĮą░ą▒ąŠčĆą░ ą┤ą░ąĮąĮčŗčģ ą╝ąŠą│ą╗ą░ ą┐ąŠą║ą░ąĘą░čéčīčüčÅ čģąŠčĆąŠčłąĖą╝ čüą┐ąŠčüąŠą▒ąŠą╝ čüąŠąĘą┤ą░ąĮąĖčÅ ą▒ąŠą╗čīčłąĖčģ čåąĄą╗ąĄą▓čŗčģ čĆčŗąĮą║ąŠą▓, čćč鹊ą▒čŗ ą▓čŗą│ą╗čÅą┤ąĄčéčī ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮąŠ ą┤ą╗čÅ ą▓ąĄąĮčćčāčĆąĮčŗčģ ą║ą░ą┐ąĖčéą░ą╗ąĖčüč鹊ą▓, ąĮąŠ ąĮą░ čüą░ą╝ąŠą╝ ą┤ąĄą╗ąĄ čŹč鹊 čéčĆčāą┤ąĮąŠą┤ąŠčüčéąĖąČąĖą╝ąŠ ąĖ, ą▓ąŠąĘą╝ąŠąČąĮąŠ, ą┤ą░ąČąĄ ąĮąĄąŠčüčāčēąĄčüčéą▓ąĖą╝ąŠ. ą¤čĆąĖ čŹč鹊ą╝ ą┐čĆąĖą┤ąĄčéčüčÅ ąĖčüą║ą░čéčī ą║ąŠą╝ą┐čĆąŠą╝ąĖčüčü ą┐ąŠ ą┤ą░ąĮąĮčŗą╝ ŌĆō ą┤ą░ąĮąĮčŗąĄ, ąĮąĄąŠą▒čģąŠą┤ąĖą╝čŗąĄ ą┤ą╗čÅ ą║ą░čĆč鹊ą│čĆą░čäąĖąĖ, ą╝ąŠąČąĮąŠ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ą▓ čüąĄą╗čīčüą║ąŠą╝ čģąŠąĘčÅą╣čüčéą▓ąĄ, ąĮąŠ ą▓čĆčÅą┤ ą╗ąĖ čŹč鹊 ą▒čāą┤čāčé ąĖą┤ąĄą░ą╗čīąĮčŗąĄ čüąĮąĖą╝ą║ąĖ. ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, čŹč鹊 ąŠąĘąĮą░čćą░ąĄčé ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠčüčéčī ąĮą░ąĮąĖą╝ą░čéčī čüą┐ąĄčåąĖą░ą╗ąĖčüč鹊ą▓ ąĖ ąŠčéą┤ąĄą╗čŗ ą┐čĆąŠą┤ą░ąČ ąĮą░ ą║ą░ąČą┤ąŠą╝ ąĖąĘ ą▓ąĄčĆčéąĖą║ą░ą╗čīąĮčŗčģ čĆčŗąĮą║ąŠą▓, ąĮą░ ą║ąŠč鹊čĆčŗąĄ ą▓čŗ ąĮą░čåąĄą╗ąĖą▓ą░ąĄč鹥čüčī, ą░ čŹč鹊 čāą▓ąĄą╗ąĖčćąĖą▓ą░ąĄčé čĆą░čüčģąŠą┤čŗ. ąæąŠą╗ąĄąĄ ą▓ąĄčĆąŠčÅčéąĮąŠ, čćč鹊 ą▓ ą▒čāą┤čāčēąĄą╝ ąŠą┐ąĄčĆą░č鹊čĆ ąöąŚąŚ čüą╝ąŠąČąĄčé ą┐čĆąĖąŠą▒čĆąĄčüčéąĖ čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮčŗčģ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓ čāčüą╗čāą│, ąĄčüą╗ąĖ ąŠąĮ ąĘą░čģąŠč湥čé čāčüąĖą╗ąĖčéčī čüą▓ąŠąĄ ą┐čĆąĖčüčāčéčüčéą▓ąĖąĄ ą▓ ąŠą┐čĆąĄą┤ąĄą╗ąĄąĮąĮąŠą╣ ą▓ąĄčĆčéąĖą║ą░ą╗ąĖ. ą£čŗ čāąČąĄ ąĮą░ą▒ą╗čÄą┤ą░ąĄą╝ ąĮąĄą║ąŠč鹊čĆčāčÄ ą░ą║čéąĖą▓ąĮąŠčüčéčī ą▓ čŹč鹊ą╝ ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮąĖąĖ, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ąĮąĄčüą║ąŠą╗čīą║ąŠ ą┐čĆąĖąŠą▒čĆąĄč鹥ąĮąĖą╣ Planet ą▓ čüč乥čĆąĄ čüąĄą╗čīčüą║ąŠą│ąŠ čģąŠąĘčÅą╣čüčéą▓ą░ ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖąĄ ą┐ą░čĆčā ą╗ąĄčé.

ąÆąĘą│ą╗čÅą┤ ą▓ ą▒čāą┤čāčēąĄąĄ

ąÆčĆčÅą┤ ą╗ąĖ ą▓ ą▒ą╗ąĖąČą░ą╣čłąĖą╣ ą│ąŠą┤ ą┐čĆąŠąĖąĘąŠą╣ą┤ąĄčé čüą╝ąĄąĮą░ ą┐ą░čĆą░ą┤ąĖą│ą╝čŗ. ąØą░ čüą░ą╝ąŠą╝ ą┤ąĄą╗ąĄ, ąĄčüą╗ąĖ ą│ąŠą▓ąŠčĆąĖčéčī ąŠ ąĮąĄą│ą░čéąĖą▓ąĮčŗčģ ą╝ąŠą╝ąĄąĮčéą░čģ, čÅ čüčćąĖčéą░čÄ, čćč鹊 ąĮąĄą║ąŠč鹊čĆčŗąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ ąöąŚąŚ ąĖ ą┤ą░ąČąĄ ąĮąĄą║ąŠč鹊čĆčŗąĄ ą░ąĮą░ą╗ąĖčéąĖč湥čüą║ąĖąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą▒čāą┤čāčé čĆąĄčüčéčĆčāą║čéčāčĆąĖčĆąŠą▓ą░ąĮčŗ/ą║ąŠąĮčüąŠą╗ąĖą┤ąĖčĆąŠą▓ą░ąĮčŗ ąĖą╗ąĖ ą┐čĆąŠčüč鹊 ą┐čĆąĄą║čĆą░čéčÅčé čüą▓ąŠčÄ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéčī. ą×ą┤ąĮą░ą║ąŠ ą┤čĆčāą│ąĖąĄ ą▒čāą┤čāčé ą┐čĆąŠą┤ąŠą╗ąČą░čéčī ą┐ąŠčÅą▓ą╗čÅčéčīčüčÅ, čćč鹊 ą┐čĆąĖą▓ąĄą┤ąĄčé ą║ čāą▓ąĄą╗ąĖč湥ąĮąĖčÄ ą║ąŠą╗ąĖč湥čüčéą▓ą░ čĆą░ąĘąĮąŠąŠą▒čĆą░ąĘąĮčŗčģ čüą┐čāčéąĮąĖą║ąŠą▓ ąĖ ą┤ą░čéčćąĖą║ąŠą▓.

ąÆ čĆąĄą░ą╗čīąĮąŠčüčéąĖ, ą▓ąĄčĆąŠčÅčéąĮąŠ, ąŠčéčĆą░čüą╗ąĖ ą┐ąŠčéčĆąĄą▒čāąĄčéčüčÅ ąĄčēąĄ ąĮąĄčüą║ąŠą╗čīą║ąŠ ą╗ąĄčé čĆą░ąĘą▓ąĖčéąĖčÅ ąĖ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣, ą┐čĆąĄąČą┤ąĄ č湥ą╝ ąŠąĮą░ ąĮą░čćąĮąĄčé ą┐ąŠą╗ąĮąŠčüčéčīčÄ čĆą░čüą║čĆčŗą▓ą░čéčī čüą▓ąŠą╣ ą┐ąŠč鹥ąĮčåąĖą░ą╗. ąÆ 2024 ą│ąŠą┤čā ąŠą┐ąĄčĆą░č鹊čĆčŗ ąĮąĄą┤ąŠčĆąŠą│ąĖčģ SAR ąĮą░čćąĮčāčé ą▓čŗčģąŠą┤ąĖčéčī ąĮą░ ą┐ąŠą╗ąĮčāčÄ ą╝ąŠčēąĮąŠčüčéčī. ąóą░ą║ąĖąĄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ, ą║ą░ą║ Iceye, čāąČąĄ ą┤ąĄą╗ą░čÄčé čāčüą┐ąĄčģąĖ ąĮą░ čĆčŗąĮą║ąĄ, ą░ ą┐ąŠą╗ąĖčéąĖą║ą░ Umbra ą┐ąŠ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĖčÄ ąŠčéą║čĆčŗčéčŗčģ ą┤ą░ąĮąĮčŗčģ ąĖ ą┐čĆąŠąĘčĆą░čćąĮąŠąĄ čåąĄąĮąŠąŠą▒čĆą░ąĘąŠą▓ą░ąĮąĖąĄ ą▓ąĮčāčłą░čÄčé ąŠą┐čéąĖą╝ąĖąĘą╝. Wyvern, Pixxel ąĖ OSK ą┐čĆąŠą┤ąŠą╗ąČą░čé čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖąĄ ą│ąĖą┐ąĄčĆčüą┐ąĄą║čéčĆą░ą╗čīąĮčŗčģ čüą┐čāčéąĮąĖą║ąŠą▓, ąĖ ą╝čŗ čüą╝ąŠąČąĄą╝ čāą▓ąĖą┤ąĄčéčī SWIR čü čĆą░ąĘčĆąĄčłąĄąĮąĖąĄą╝ 5ą╝, ąĮąŠ ąĮąĖ ąŠą┤ąĖąĮ ąĖąĘ čŹčéąĖčģ ąŠą┐ąĄčĆą░č鹊čĆąŠą▓ ąĮąĄ ąĘą░čĆą░ą▒ąŠčéą░ąĄčé ą▓ ą┐ąŠą╗ąĮčāčÄ čüąĖą╗čā ą▓ č鹥č湥ąĮąĖąĄ ą│ąŠą┤ą░. ąóąĄą╝ ą▓čĆąĄą╝ąĄąĮąĄą╝ Satellite Vu ąĘą░ą┐čāčüčéąĖčé ąĮąŠą▓čŗąĄ ą░ą┐ą┐ą░čĆą░čéčŗ ą┤ą╗čÅ č鹥ą┐ą╗ąŠą▓ąĖąĘąĖąŠąĮąĮąŠą╣ čüčŖąĄą╝ą║ąĖ, ąĖ, ą▓ąŠąĘą╝ąŠąČąĮąŠ, ą╝čŗ ą┤ą░ąČąĄ čāą▓ąĖą┤ąĖą╝ ąĘą░ą┐čāčüą║ ą┐ąĄčĆą▓ąŠą│ąŠ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą│ąŠ čüą┐čāčéąĮąĖą║ą░ Lidar ą║ąŠą╝ą┐ą░ąĮąĖąĖ NUVIEW. ąÆčüąĄ čŹč鹊 čüą░ą╝ąŠ ą┐ąŠ čüąĄą▒ąĄ ą▒čŗą╗ąŠ ą▒čŗ ąĘą┤ąŠčĆąŠą▓ąŠ čāą▓ąĖą┤ąĄčéčī. ąŁč鹊 ą┐ąŠąĘą▓ąŠą╗ąĖčé ą║ąŠą╝ą┐ą░ąĮąĖčÅą╝ ą┐čĆąŠą▓ąĄčĆąĖčéčī, čćč鹊 ą╝ąŠąČąĮąŠ čüą┤ąĄą╗ą░čéčī čü čĆą░ąĘą╗ąĖčćąĮčŗą╝ąĖ ąĮą░ą▒ąŠčĆą░ą╝ąĖ ą┤ą░ąĮąĮčŗčģ, ąĮąŠ ąĮąĄ ą┐čĆąĖą▓ąĄą┤ąĄčé ą║ ąĮąĄą╝ąĄą┤ą╗ąĄąĮąĮąŠą╝čā čĆą░čüčłąĖčĆąĄąĮąĖčÄ čĆčŗąĮą║ą░. ąŁčéąĖą╝ ą║ąŠą╝ą┐ą░ąĮąĖčÅą╝ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ą┐ąŠą╗ąĮąŠčüčéčīčÄ čĆąĄą░ą╗ąĖąĘąŠą▓ą░čéčīčüčÅ.

ąĢčüą╗ąĖ čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čéčī č鹥ą║čāčēąĄąĄ ą┐ąŠą╗ąŠąČąĄąĮąĖąĄ ąöąŚąŚ ą▓ čåąĖą║ą╗ąĄ čĆąŠčüčéą░, č鹊, ąĘą░ ą▓čŗč湥č鹊ą╝ ąĮąĄčüą║ąŠą╗čīą║ąĖčģ ąĖčüą║ą╗čÄč湥ąĮąĖą╣, čéą░ą║ąĖčģ ą║ą░ą║ ąŠą┐čéąĖč湥čüą║ąĖąĄ ąĮą░ą▒ąŠčĆčŗ ą┤ą░ąĮąĮčŗčģ ą▓ ą┐ąŠą┤ą┤ąĄčƹȹ║čā ąŠą▒ąŠčĆąŠąĮčŗ ąĖą╗ąĖ SAR ą▓ ąŠą▒ą╗ą░čüčéąĖ ąŠčüą▓ąĄą┤ąŠą╝ą╗ąĄąĮąĮąŠčüčéąĖ ąŠ ą╝ąŠčĆčüą║ąŠą╝ ą┐čĆąŠčüčéčĆą░ąĮčüčéą▓ąĄ, ą╝ąŠąČąĮąŠ čüą║ą░ąĘą░čéčī, čćč鹊 čüąĄą║č鹊čĆ ą▓čüąĄ ąĄčēąĄ ąĮą░čģąŠą┤ąĖčéčüčÅ ąĮą░ čüčéą░ą┤ąĖąĖ čüčéą░ąĮąŠą▓ą╗ąĄąĮąĖčÅ. ąØąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ą▓ąĘą│ą╗čÅąĮčāčéčī ąĮą░ čüąĖčéčāą░čåąĖčÄ ąĮąĄą╝ąĮąŠą│ąŠ čüąŠ čüč鹊čĆąŠąĮčŗ. ąØą░ą┐čĆąĖą╝ąĄčĆ, ą▓ ą▒ąĖąĘąĮąĄčüąĄ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ čüą▓čÅąĘąĖ ąŠą┐ąĄčĆą░č鹊čĆą░ą╝ąĖ ą▓ č鹥č湥ąĮąĖąĄ ą╝ąĮąŠą│ąĖčģ ą╗ąĄčé ą▒čŗą╗ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗąĄ čüčéčĆčāą║čéčāčĆčŗ, ą┐čĆąĄąČą┤ąĄ č湥ą╝ ąŠąĮąĖ ą▒čŗą╗ąĖ ą┐ąŠą╗ąĮąŠčüčéčīčÄ ą║ąŠą╝ą╝ąĄčĆčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮčŗ. ąØąŠ čüąĄą╣čćą░čü ąĮąĖą║č鹊 ąĮąĄ čüčćąĖčéą░ąĄčé čüą▓čÅąĘčī/č鹥ą╗ąĄą▓ąĖą┤ąĄąĮąĖąĄ/čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮčŗą╣ ą┤ąŠčüčéčāą┐ "ąŠčĆąĖąĄąĮčéąĖčĆąŠą▓ą░ąĮąĮčŗą╝ ąĮą░ ą┐čĆą░ą▓ąĖč鹥ą╗čīčüčéą▓ąŠ". ąÆąŠąĘą╝ąŠąČąĮąŠ, ą┤ą╗čÅ ą┤ą░ą╗čīąĮąĄą╣čłąĄą│ąŠ čĆą░ąĘą▓ąĖčéąĖčÅ čüąĄą║č鹊čĆą░ ąöąŚąŚ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ąĮąĄą╝ąĮąŠą│ąŠ ą╝ąĄąĮčīčłąĄ čłčāą╝ąĖčģąĖ ąĖ ąĮąĄą╝ąĮąŠą│ąŠ ą▒ąŠą╗čīčłąĄ č鹥čĆą┐ąĄąĮąĖčÅ.

ąÉą▓č鹊čĆ: ąÉą┤ą░ą╝ ąÜąĄą╣čé

ą¤ąŠ ąĖąĮč乊čĆą╝ą░čåąĖąĖ Gim-international.com