ąĪą┐čāčéąĮąĖą║ąŠą▓čŗą╣ ąĖąĮč鹥čĆąĮąĄčé ą▓ąĄčēąĄą╣: ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓čŗ čĆčŗąĮą║ą░

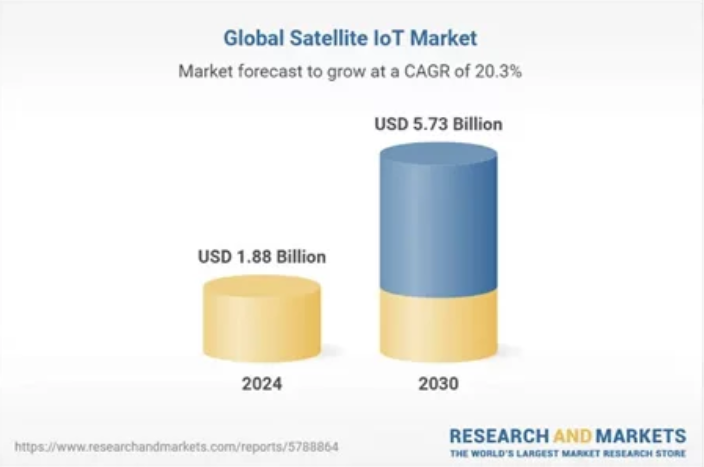

ąÉąĮą░ą╗ąĖčéąĖč湥čüą║ąŠąĄ ą░ą│ąĄąĮčéčüčéą▓ąŠ Research and Markets ą▓čŗą┐čāčüčéąĖą╗ąŠ ą×čéč湥čé čüąŠčüč鹊čÅąĮąĖčÅ ąĖ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ čĆčŗąĮą║ą░ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣ (Sat IoT), ą║ąŠč鹊čĆčŗą╣ ą┐čĆąŠą│ąĮąŠąĘąĖčĆčāąĄčé čāą▓ąĄčĆąĄąĮąĮčŗą╣ čĆąŠčüčé čŹč鹊ą│ąŠ čüąĄą║č鹊čĆą░: čü $1,57 ą╝ą╗čĆą┤ ą▓ 2023 ą│. ą┤ąŠ $5,73 ą╝ą╗čĆą┤ ą║ 2030 ą│. ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, čüčĆąĄą┤ąĮąĄą│ąŠą┤ąŠą▓ąŠą╣ č鹥ą╝ą┐ čĆąŠčüčéą░ čŹč鹊ą│ąŠ čüąĄą│ą╝ąĄąĮčéą░ čĆčŗąĮą║ą░ čüąŠčüčéą░ą▓ą╗čÅąĄčé (CAGR) 20,30%.

ą×čéą┤ąĄą╗čīąĮąŠ ą░ąĮą░ą╗ąĖčéąĖą║ąĖ ąŠą▒čĆą░čēą░čÄčé ą▓ąĮąĖą╝ą░ąĮąĖąĄ ąĮą░ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą┐ąŠą▓čŗčłąĄąĮąĖčÅ ąŠą┐ąĄčĆą░čåąĖąŠąĮąĮąŠą╣ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ ą▒ąĖąĘąĮąĄčüą░ ąĘą░ čüč湥čé čāą╗čāčćčłąĄąĮąĮąŠą│ąŠ ą║ąŠąĮčéčĆąŠą╗čÅ ą░ą║čéąĖą▓ąŠą▓ ąĖ ą┐čĆąĖąĮčÅčéąĖčÅ čĆąĄčłąĄąĮąĖą╣ ąĮą░ ąŠčüąĮąŠą▓ąĄ ąŠą┐ąĄčĆą░čéąĖą▓ąĮąŠą╣ ą░ąĮą░ą╗ąĖčéąĖą║ąĖ. ąóą░ą║ąČąĄ ą┐ąŠą┤č湥čĆą║ąĖą▓ą░ąĄčéčüčÅ čĆąĄčłą░čÄčēą░čÅ čĆąŠą╗čī Sat IoT ą▓ čĆą░ąĘą▓ąĖčéąĖąĖ ąĖąĮč鹥ą╗ą╗ąĄą║čéčāą░ą╗čīąĮčŗčģ ą▒ąĄčüą┐ąĖą╗ąŠčéąĮčŗčģ čéčĆą░ąĮčüą┐ąŠčĆčéąĮčŗčģ čüčĆąĄą┤čüčéą▓.

ąóąŠą╗čćą║ąŠą╝ ą║ čĆą░ąĘą▓ąĖčéąĖčÄ Sat IoT čüčéą░ą╗ąŠ ą╝ą░čüčüąŠą▓ąŠąĄ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ą╝ą░ą╗čŗčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓, ą▓ č鹊ą╝ čćąĖčüą╗ąĄ ąĖ ąĮą░ąĮąŠčüą┐čāčéąĮąĖą║ąŠą▓. ąĢčēčæ ąŠą┤ąĖąĮ čäą░ą║č鹊čĆ - čĆą░ąĘą▓ąĖčéąĖąĄ čüąĄčĆą▓ąĖčüą░ ą┐čĆčÅą╝ąŠą╣ čüą▓čÅąĘąĖ "čüą┐čāčéąĮąĖą║-čüą╝ą░čĆčéč乊ąĮ". ą×ą┐ąĄčĆą░č鹊čĆčŗ ą│ąŠą▓ąŠčĆčÅčé ąŠ čüąŠąĘą┤ą░ąĮąĖąĖ ąĄą┤ąĖąĮąŠą╣ 菹║ąŠčüąĖčüč鹥ą╝čŗ 5G, čćą░čüčéčīčÄ ą║ąŠč鹊čĆąŠą╣ čÅą▓ą╗čÅčÄčéčüčÅ ąĖ čüąĄčĆą▓ąĖčüčŗ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣.

ąĪčéą░ąĮą┤ą░čĆčéąĖąĘą░čåąĖčÅ ąĖą╗ąĖ ąŠą┐čéąĖą╝ąĖąĘą░čåąĖčÅ?

ąĪčāčēąĄčüčéą▓čāąĄčé ąĮąĄčüą║ąŠą╗čīą║ąŠ ą┐čĆąĖąĘąĮą░ąĮąĮčŗčģ čüčéą░ąĮą┤ą░čĆč鹊ą▓ Sat IoT, ą▓ čćą░čüčéąĮąŠčüčéąĖ čŹč鹊 čüčéą░ąĮą┤ą░čĆčé NB-IoT, ą║ąŠč鹊čĆčŗą╣ ą┐čĆąŠą┤ą▓ąĖą│ą░ąĄčéčüčÅ ą▓ čĆą░ą╝ą║ą░čģ 菹║ąŠčüąĖčüč鹥ą╝čŗ 5G. ąÜą░ą║ ą┐ąŠą┤č湥čĆą║ąĖą▓ą░čÄčé čāčćą░čüčéąĮąĖą║ąĖ čüąĄčüčüąĖąĖ IoT ąĮą░ WSBW-23, ą▓ąĮąĄą┤čĆąĄąĮąĖąĄ čüčéą░ąĮą┤ą░čĆčéą░ ŌĆö čŹč鹊 ą║ąŠčĆąŠčéą║ąĖą╣ ą┐čāčéčī ą║ ąĘąĮą░čćąĖč鹥ą╗čīąĮąŠą╝čā čāą▓ąĄą╗ąĖč湥ąĮąĖčÄ ą░ą▒ąŠąĮąĄąĮčéčüą║ąŠą╣ ą▒ą░ąĘčŗ. ąØąŠ čā čüčéą░ąĮą┤ą░čĆčéąĖąĘą░čåąĖąĖ ąĄčüčéčī ąĖ ąŠą│čĆą░ąĮąĖč湥ąĮąĖčÅ: ą▓ čĆą░ą╝ą║ą░čģ čüčéą░ąĮą┤ą░čĆč鹊ą▓ ą│ąŠčĆą░ąĘą┤ąŠ čüą╗ąŠąČąĮąĄąĄ čĆąĄą░ą╗ąĖąĘąŠą▓čŗą▓ą░čéčī ąŠčéą┤ąĄą╗čīąĮčŗąĄ č鹥čģąĮąĖč湥čüą║ąĖąĄ ąĮą░čĆą░ą▒ąŠčéą║ąĖ, ąĮą░ą┐čĆąĖą╝ąĄčĆ, ą┐ąŠ čŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ ą┐ąŠą╗ąŠčüčŗ ą┐čĆąŠą┐čāčüą║ą░ąĮąĖčÅ ąĖą╗ąĖ ą┐ąŠ 菹ĮąĄčĆą│ąŠčŹčäč乥ą║čéąĖą▓ąĮąŠčüčéąĖ.

ąÆ č鹊 ąČąĄ ą▓čĆąĄą╝čÅ, ARPU Sat IoT ąĮąĄą▓ąĄą╗ąĖą║ąŠ ŌĆö Ōé¼1-5, ąĖ ąŠą║čāą┐ąĖčéčī ą▓ą╗ąŠąČąĄąĮąĖčÅ ą▓ čüą┐čāčéąĮąĖą║ąŠą▓čāčÄ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆčā ą╝ąŠąČąĮąŠ č鹊ą╗čīą║ąŠ ą╝ą░čüčüąŠą▓čŗą╝ ą▓ąĮąĄą┤čĆąĄąĮąĖąĄą╝ čāčüą╗čāą│ąĖ, ą║ąŠč鹊čĆą░čÅ ą▒ąĄčüčłąŠą▓ąĮąŠ ąĖąĮč鹥ą│čĆąĖčĆčāąĄčéčüčÅ čü čüąĄčĆą▓ąĖčüą░ą╝ąĖ IoT ą▓ ąĮą░ąĘąĄą╝ąĮčŗčģ čüąĄčéčÅčģ. ąóą░ą║ąĖčģ čĆąĄąĘčāą╗čīčéą░č鹊ą▓ ą╝ąŠąČąĮąŠ ą┤ąŠčüčéąĖčćčī č鹊ą╗čīą║ąŠ ą┐čĆąĖ ą┐ąŠą╗ąĮąŠą╣ ąĖ ąŠą▒čēąĄą╣ čüčéą░ąĮą┤ą░čĆčéąĖąĘą░čåąĖąĖ. ąæąĄąĘčāčüą╗ąŠą▓ąĮąŠ, ąĘą┤ąĄčüčī ąĄčüčéčī ąĘą░ čćč鹊 ą▒ąŠčĆąŠčéčīčüčÅ, ą▓ąĄą┤čī čĆą░ąĘą╝ąĄčĆ ą║ą╗ąĖąĄąĮčéčüą║ąŠą╣ ą▒ą░ąĘčŗ ąĮą░ąĘąĄą╝ąĮąŠą│ąŠ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣ ąĮą░ ą┐ąŠčĆčÅą┤ąŠą║ ą▒ąŠą╗čīčłąĄ, č湥ą╝ čā čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ.

ąŚą░čēąĖčéą░ ą┤ą░ąĮąĮčŗčģ Sat IoT

ąĢčüą╗ąĖ ą▓ ą┤čĆčāą│ąĖčģ čüąĄą║č鹊čĆą░čģ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ąŠčéčĆą░čüą╗ąĖ čĆą░ąĘčĆą░ą▒ąŠčéčćąĖą║ąĖ čĆą░čüčüčćąĖčéčŗą▓ą░čÄčé ąĮą░ ą░ą┐ą┐ą░čĆą░čéąĮčāčÄ ąĘą░čēąĖčéčā, č鹊 ą▓ IoT čŹč鹊 čĆą░ą▒ąŠčéą░ąĄčé ąĮąĄ čüč鹊ą╗čī čŹčäč乥ą║čéąĖą▓ąĮąŠ. ąÜą░ą║ ą┐čĆą░ą▓ąĖą╗ąŠ, čüą┐čāčéąĮąĖą║ąĖ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣ ąĖą╝ąĄčÄčé ą║čĆą░ą╣ąĮąĄ ą╝ą░ą╗čŗąĄ ą│ą░ą▒ą░čĆąĖčéčŗ ąĖ ą▓ąĄčü. ąÉ čĆą░ąĘą╝ąĄčēąĄąĮąĖąĄ ą▓čüčéčĆąŠąĄąĮąĮčŗčģ ą░ą┐ą┐ą░čĆą░čéąĮčŗčģ čĆąĄčłąĄąĮąĖą╣ ą▒ąĄąĘąŠą┐ą░čüąĮąŠčüčéąĖ čüąĖą╗čīąĮąŠ čāą┤ąŠčĆąŠąČą░ąĄčé ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ąŠ ąĖ ąĘą░ą┐čāčüą║ čüą┐čāčéąĮąĖą║ąŠą▓, čćč鹊 ą┤ąĄą╗ą░ąĄčé ą▒ąĖąĘąĮąĄčü ąĮąĄčĆąĄąĮčéą░ą▒ąĄą╗čīąĮčŗą╝. ąóą░ą║ąČąĄ čéą░ą║ąĖą╝ čüą┐čāčéąĮąĖą║ą░ą╝ ąĮąĄ ą┐čĆąŠčüč鹊 ą┐ąŠą╗čāčćą░čéčī ąŠą▒ąĮąŠą▓ą╗ąĄąĮąĖčÅ čüąĖčüč鹥ą╝čŗ ąĮą░ ąŠčĆą▒ąĖč鹥.

ąæąŠą╗čīčłąŠąĄ ą║ąŠą╗ąĖč湥čüčéą▓ąŠ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓ ą╝ąŠąČąĄčé ą┐čĆąĖą▓ąĄčüčéąĖ ą║ čüąŠąĘą┤ą░ąĮąĖčÄ ą┐ąŠą╝ąĄčģ. ą×ą┐ąĄčĆą░č鹊čĆčŗ ą┤ąŠą╗ąČąĮčŗ ąŠą▒ąĄčüą┐ąĄčćąĖą▓ą░čéčī ąĘą░čēąĖčéčā čĆą░ą▒ąŠčéčŗ ą┤čĆčāą│ąĖčģ ąÜąÉ ąĖ ą┤čĆčāą│ąĖčģ čüą▓čÅąĘąĮčŗčģ čüąĄčĆą▓ąĖčüąŠą▓ ą┐čāč鹥ą╝ ą║ąŠąŠčĆą┤ąĖąĮą░čåąĖąĖ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čćą░čüč鹊čéąĮąŠą│ąŠ ą┤ąĖą░ą┐ą░ąĘąŠąĮą░, ąĮąŠ ąĮą░ ą┐čĆą░ą║čéąĖą║ąĄ čŹč鹊 ą┐čĆąŠąĖčüčģąŠą┤ąĖčé ąĮąĄ ą▓čüąĄą│ą┤ą░. ąŻą│čĆąŠąĘą░ ą┐ąŠą╝ąĄčģ čāčüčāą│čāą▒ą╗čÅąĄčéčüčÅ ą┐čĆąĖ čĆąŠčüč鹥 ąŠą▒čēąĄą│ąŠ čćąĖčüą╗ą░ ąÜąÉ, ą░ čéą░ą║ąČąĄ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖąĖ čüą┐čāčéąĮąĖą║ąŠą▓, čüą┤ąĄą╗ą░ąĮąĮčŗčģ čü ą┐čĆąĖą╝ąĄąĮąĄąĮąĖąĄą╝ ąŠą┤ąĮąŠą╣ ąĖ č鹊ą╣ ąČąĄ ą║ąŠą╝ą┐ąŠąĮąĄąĮčéąĮąŠą╣ ą▒ą░ąĘčŗ.

ą£ąĮąŠą│ąĖąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ, ąĮąĄ ąĖą╝ąĄčÅ čüą▓ąŠąĄą│ąŠ čüą║ąŠąŠčĆą┤ąĖąĮąĖčĆąŠą▓ą░ąĮąĮąŠą│ąŠ čćą░čüč鹊čéąĮąŠą│ąŠ ą┤ąĖą░ą┐ą░ąĘąŠąĮą░ ą┤ą╗čÅ Sat IoT, čĆą░čüčüčćąĖčéčŗą▓ą░čÄčé ąĮą░ čĆą░ą▒ąŠčéčā ą▓ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ, ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗ąĄąĮąĮąŠą╝ ąŠą┐ąĄčĆą░č鹊čĆąŠą╝ ąĮą░ąĘąĄą╝ąĮąŠą╣ čüąĄčéąĖ čüą▓čÅąĘąĖ. ąØąŠ čĆą░ą▒ąŠčéą░ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ čüą╗čāąČą▒ ą▓ ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ, ą┐čĆąĄą┤ąĮą░ąĘąĮą░č湥ąĮąĮąŠą╝ ą┤ą╗čÅ ąĮą░ąĘąĄą╝ąĮčŗčģ čüąĄčĆą▓ąĖčüąŠą▓, ą╝ąŠąČąĄčé čüąŠąĘą┤ą░čéčī čüąĄčĆčīčæąĘąĮčŗąĄ ą┐ąŠą╝ąĄčģąĖ čāąČąĄ ąĮą░ąĘąĄą╝ąĮčŗą╝ čüąĄčéčÅą╝.

ąĪą▓ąŠąĖ čüą┐čāčéąĮąĖą║ąĖ ąĖą╗ąĖ ą░čĆąĄąĮą┤ąŠą▓ą░ąĮąĮčŗąĄ?

ąöą╗čÅ čāą╝ąĄąĮčīčłąĄąĮąĖčÅ ą║ą░ą┐ąĖčéą░ą╗čīąĮčŗčģ ąĘą░čéčĆą░čé ąĖ čāčüą║ąŠčĆąĄąĮąĖčÅ čĆą░ąĘą▓ąĄčĆčéčŗą▓ą░ąĮąĖčÅ čüąĄčĆą▓ąĖčüą░, ą╝ąĮąŠą│ąĖąĄ ąŠą┐ąĄčĆą░č鹊čĆčŗ Sat IoT čĆą░čüčüą╝ą░čéčĆąĖą▓ą░čÄčé ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░ąĮąĖčÅ čüč鹊čĆąŠąĮąĮąĖčģ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓. ąØąŠ ą┤ą░ą╗ąĄą║ąŠ ąĮąĄ ą▓čüąĄ čüčćąĖčéą░čÄčé čéą░ą║ąŠą╣ ą┐čāčéčī ąŠą┐čéąĖą╝ą░ą╗čīąĮčŗą╝. ąØą░ą┐čĆąĖą╝ąĄčĆ, ąĮą░ WSBW-23 ą┐čĆąĄą┤čüčéą░ą▓ąĖč鹥ą╗čī OQ Technology čüą┐čĆą░ą▓ąĄą┤ą╗ąĖą▓ąŠ ąĘą░ą╝ąĄčéąĖą╗, čćč鹊 č鹊ą╗čīą║ąŠ čüą▓ąŠčÅ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆą░ ą┐ąŠąĘą▓ąŠą╗ąĖčé ą║ąŠąĮčéčĆąŠą╗ąĖčĆąŠą▓ą░čéčī ą║ą░č湥čüčéą▓ąŠ čāčüą╗čāą│ąĖ ą┐ąŠ ą▓čüąĄą╣ čåąĄą┐ąŠčćą║ąĄ čüąŠąĘą┤ą░ąĮąĖčÅ čüč鹊ąĖą╝ąŠčüčéąĖ. ąśąĮą┤čāčüčéčĆąĖčÅ "čüą┐čāčéąĮąĖą║ ą║ą░ą║ čüąĄčĆą▓ąĖčü" ą┐ąŠą║ą░ ąĮąĄ ą▓čŗčłą╗ą░ ąĮą░ č鹊čé čāčĆąŠą▓ąĄąĮčī, čćč鹊 ąĮą░ ąĮąĄčæ ą╝ąŠąČąĮąŠ ą┐ąŠą╗ą░ą│ą░čéčīčüčÅ ą▓ čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ ą╝ą░čüčłčéą░ą▒ąĮčŗčģ ą┐čĆąŠąĄą║č鹊ą▓. ąĀą░čüą┐ąŠą╗ą░ą│ą░čÅ čüą▓ąŠčÄ ą┐ąŠą╗ąĄąĘąĮčāčÄ ąĮą░ą│čĆčāąĘą║čā ąĮą░ čćčāąČąĖčģ ą░ą┐ą┐ą░čĆą░čéą░čģ, ą╝ąŠąČąĮąŠ čüč鹊ą╗ą║ąĮčāčéčīčüčÅ čü čćą░čüč鹊čéąĮčŗą╝ąĖ ą┐čĆąŠą▒ą╗ąĄą╝ą░ą╝ąĖ. ąÜ č鹊ą╝čā ąČąĄ, ąĄčüą╗ąĖ ą▓ąĮąĖą╝ą░č鹥ą╗čīąĮąŠ ąĖąĘčāčćąĖčéčī čåąĄąĮąŠą▓čŗąĄ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖčÅ, č鹊 ąĮą░ čüąĄą│ąŠą┤ąĮčÅ ą▓ą░čĆąĖą░ąĮčé čüą▓ąŠąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓ (ąĖ ą┤ą░ąČąĄ čüą▓ąŠąĄą│ąŠ ą┐čĆąŠąĖąĘą▓ąŠą┤čüčéą▓ą░ čüą┐čāčéąĮąĖą║ąŠą▓) ąŠą║ą░ąČąĄčéčüčÅ ąĮąĄ čüąĖą╗čīąĮąŠ ą┤ąŠčĆąŠąČąĄ ą▓ą░čĆąĖą░ąĮč鹊ą▓ ą░čĆąĄąĮą┤čŗ ąĖą╗ąĖ čĆą░ąĘą╝ąĄčēąĄąĮąĖčÅ ą┐ąŠą╗ąĄąĘąĮąŠą╣ ąĮą░ą│čĆčāąĘą║ąĖ ąĮą░ čüč鹊čĆąŠąĮąĮąĖčģ ąÜąÉ.

ąĀą░ąĘčāą╝ąĄąĄčéčüčÅ, ą▒čŗą╗ąĖ ąĮą░ąĘą▓ą░ąĮčŗ ąĖ ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ą░ ą░čĆąĄąĮą┤ąĮąŠą╣ ą╝ąŠą┤ąĄą╗ąĖ: ą▒čŗčüčéčĆąŠąĄ ąĮą░čćą░ą╗ąŠ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéąĖ, ą▒čŗčüčéčĆąŠąĄ ą╝ą░čüčłčéą░ą▒ąĖčĆąŠą▓ą░ąĮąĖąĄ ą▒ąĖąĘąĮąĄčüą░, ą▒ąŠą╗ąĄąĄ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮą░čÅ ą┤ą╗čÅ ąĖąĮą▓ąĄčüč鹊čĆąŠą▓ ą╝ąŠą┤ąĄą╗čī čäąĖąĮą░ąĮčüąĖčĆąŠą▓ą░ąĮąĖčÅ.

ąÆąĄą┤čāčēąĖąĄ ąĖą│čĆąŠą║ąĖ Sat IoT

EchoStar

ąÆ 2022 ą│. EchoStar Mobile Limited, ą┤ąŠč湥čĆąĮčÅčÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ EchoStar Corporation, ąŠą▒čŖčÅą▓ąĖą╗ą░ ąŠ ąĮą░čćą░ą╗ąĄ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ 菹║čüą┐ą╗čāą░čéą░čåąĖąĖ ąŠą▒čēąĄąĄą▓čĆąŠą┐ąĄą╣čüą║ąŠą╣ čüąĄčéąĖ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣, čĆą░ą▒ąŠčéą░čÄčēąĄą╣ ą▓ čüčéą░ąĮą┤ą░čĆč鹥 LoRa. ąśčüą┐ąŠą╗čīąĘčāčÅ čüą┐čāčéąĮąĖą║ EchoStar XXI, čüąĄčéčī ąŠčģą▓ą░čéčŗą▓ą░ąĄčé ąĢą▓čĆąŠą┐čā, ąĪą║ą░ąĮą┤ąĖąĮą░ą▓ąĖčÄ ąĖ ąÆąĄą╗ąĖą║ąŠą▒čĆąĖčéą░ąĮąĖčÄ. ąĀą░ą▒ąŠčéą░ ą▓ S-ą┤ąĖą░ą┐ą░ąĘąŠąĮąĄ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ąĮąĄ ąŠą┐ą░čüą░čéčīčüčÅ ą┐ąŠą╝ąĄčģ čüąŠ čüč鹊čĆąŠąĮčŗ ąĮą░ąĘąĄą╝ąĮčŗčģ čüąĄč鹥ą╣.

ąōąŠą┤ čüą┐čāčüčéčÅ, EchoStar Mobile Limited ąĖ The Things Industries ą┐čĆąĄą┤čüčéą░ą▓ąĖą╗ąĖ ą│ąĖą▒čĆąĖą┤ąĮčŗąĄ čüą┐čāčéąĮąĖą║ąŠą▓čŗąĄ čĆąĄčłąĄąĮąĖčÅ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣ LoRa. ąÜąŠą╝ą┐ą░ąĮąĖąĖ ą▓ą║ą╗čÄčćąĖą╗ąĖ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ ąĄą▓čĆąŠą┐ąĄą╣čüą║ąŠą│ąŠ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą│ąŠ IoT EchoStar ą▓ ąŠą▒ą╗ą░čćąĮčŗą╣ čüąĄč鹥ą▓ąŠą╣ čüąĄčĆą▓ąĄčĆ LoRaWAN, ą┐ąŠąĘą▓ąŠą╗čÅčÄčēąĖą╣ ą║ą╗ąĖąĄąĮčéą░ą╝ ą┐ąŠą┤ą║ą╗čÄčćą░čéčī čāčüčéčĆąŠą╣čüčéą▓ą░ IoT ą┤ą╗čÅ ą┤ą▓čāčüč鹊čĆąŠąĮąĮąĄą╣ čüą▓čÅąĘąĖ ą▓ čĆąĄąČąĖą╝ąĄ čĆąĄą░ą╗čīąĮąŠą│ąŠ ą▓čĆąĄą╝ąĄąĮąĖ č湥čĆąĄąĘ čüą┐čāčéąĮąĖą║ąŠą▓čŗąĄ ąĖą╗ąĖ ąĮą░ąĘąĄą╝ąĮčŗąĄ čüąĄčéąĖ.

Inmarsat

ąĀą░ąĘą▓ąĖą▓ą░ąĄčé čüąĄčĆą▓ąĖčü ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣ ą▓ čĆą░ą╝ą║ą░čģ čāąĮąĖą▓ąĄčĆčüą░ą╗čīąĮąŠą╣ ą┐ą╗ą░čéč乊čĆą╝čŗ Elera IoT. ą¤ąŠą╗čīąĘąŠą▓ą░č鹥ą╗čÄ ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅąĄčéčüčÅ čäčĆą░ą│ą╝ąĄąĮčé čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ čüąĄčéąĖ, ą▓ ą║ąŠč鹊čĆąŠą╝ ąŠąĮ čĆąĄą░ą╗ąĖąĘčāąĄčé čüą▓ąŠąĖ IoT čĆąĄčłąĄąĮąĖčÅ. ąÆ ą║ą░č湥čüčéą▓ąĄ ą┐čĆąĄąĖą╝čāčēąĄčüčéą▓ ąĘą░čÅą▓ą╗čÅąĄčéčüčÅ ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą┤ąĖąĮą░ą╝ąĖč湥čüą║ąŠą│ąŠ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮąĖčÅ čæą╝ą║ąŠčüčéąĖ ąĖ ą┐ąĄčĆąĄąĮą░čåąĄą╗ąĖą▓ą░ąĮąĖčÅ ą╗čāč湥ą╣. ąÜ ą┐ą╗ą░čéč乊čĆą╝ąĄ Elera ą┐čĆąĖčüąŠąĄą┤ąĖąĮčÅčÄčéčüčÅ ą▓ ą║ą░č湥čüčéą▓ąĄ ą┐ą░čĆčéąĮčæčĆąŠą▓ ą╝ąĮąŠą│ąŠčćąĖčüą╗ąĄąĮąĮčŗąĄ čĆą░ąĘčĆą░ą▒ąŠčéčćąĖą║ąĖ čüą┐ąĄčåąĖą░ą╗ąĖąĘąĖčĆąŠą▓ą░ąĮąĮąŠą│ąŠ ą┐čĆąŠą│čĆą░ą╝ą╝ąĮąŠą│ąŠ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĖčÅ, ą░ą┐ą┐ą░čĆą░čéąĮčŗčģ čĆąĄčłąĄąĮąĖą╣, ą░ čéą░ą║ąČąĄ ą┐čĆąŠą▓ą░ą╣ą┤ąĄčĆčŗ čāčüą╗čāą│ IoT.

Iridium Communications

ą×ą┐ąĄčĆą░č鹊čĆ ąĮą░čćą░ą╗ ą░ą║čéąĖą▓ąĮąŠ ą┐čĆąŠą┤ą▓ąĖą│ą░čéčī čāčüą╗čāą│ąĖ Sat IoT ą┐ąŠčüą╗ąĄ ąŠą▒ąĮąŠą▓ą╗ąĄąĮąĖčÅ čüą┐čāčéąĮąĖą║ąŠą▓ąŠą╣ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąĖ ą▓ 2019 ą│. ąĀčāą║ąŠą▓ąŠą┤čüčéą▓ąŠ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ąĮąĄąŠą┤ąĮąŠą║čĆą░čéąĮąŠ ą▓ čĆą░ąĘą╗ąĖčćąĮčŗčģ ąĖąĮč鹥čĆą▓čīčÄ ąĘą░čÅą▓ą╗čÅą╗ąŠ, čćč鹊 čāčüą╗čāą│ąĖ IoT čüčéą░ą╗ąĖ ą┤ą╗čÅ Iridium ąŠą┤ąĮąĖą╝ ąĖąĘ ąŠčüąĮąŠą▓ąĮčŗčģ ą│ąĄąĮąĄčĆą░č鹊čĆąŠą▓ ą┐čĆąĖą▒čŗą╗ąĖ ąĖ čüą░ą╝čŗą╝ ą┤ąĖąĮą░ą╝ąĖčćąĮąŠ čĆą░ąĘą▓ąĖą▓ą░čÄčēąĖą╝čüčÅ čüąĄčĆą▓ąĖčüąŠą╝.

ąÆ 2023 ą│ąŠą┤čā ą▓čŗčĆčāčćą║ą░ ąŠčé čāčüą╗čāą│ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣ čüąŠčüčéą░ą▓ąĖą╗ą░ $36,1 ą╝ą╗ąĮ, čćč鹊 ąĮą░ 12% ą▒ąŠą╗čīčłąĄ, č湥ą╝ ą▓ 2022 ą│. ą¦ąĖčüą╗ąŠ ą┐ąŠą┤ą┐ąĖčüčćąĖą║ąŠą▓ ąĘą░ ą┐ąŠčüą╗ąĄą┤ąĮąĖą╣ ą│ąŠą┤ ą▓čŗčĆąŠčüą╗ąŠ ąĮą░ 18% ąĖ ą┤ąŠčüčéąĖą│ą╗ąŠ 1709000 ą║ą╗ąĖąĄąĮč鹊ą▓. ARPU čāčüą╗čāą│ąĖ ą▓ č湥čéą▓ąĄčĆč鹊ą╝ ą║ą▓ą░čĆčéą░ą╗ąĄ 2023 ą│. čüąŠčüčéą░ą▓ąĖą╗ąŠ $7,12 ą┐ąŠ čüčĆą░ą▓ąĮąĄąĮąĖčÄ čü $7,50 ąĘą░ ą░ąĮą░ą╗ąŠą│ąĖčćąĮčŗą╣ ą┐ąĄčĆąĖąŠą┤ 2022 ą│ąŠą┤ą░. ąĪąĮąĖąČąĄąĮąĖąĄ ARPU ąŠą▒čŖčÅčüąĮčÅąĄčéčüčÅ čĆą░čüčéčāčēąĄą╣ ą┤ąŠą╗ąĄą╣ ą░ą▒ąŠąĮąĄąĮč鹊ą▓ ą┐ąĄčĆčüąŠąĮą░ą╗čīąĮąŠą╣ čüą▓čÅąĘąĖ, ą║ąŠč鹊čĆčŗąĄ ąŠą▒čŗčćąĮąŠ ąĖčüą┐ąŠą╗čīąĘčāčÄčé ą▒čÄą┤ąČąĄčéąĮčŗąĄ čéą░čĆąĖčäąĮčŗąĄ ą┐ą╗ą░ąĮčŗ čü ą▒ąŠą╗ąĄąĄ ąĮąĖąĘą║ąĖą╝ ARPU. Iridium ąĘą░čĆąĄą│ąĖčüčéčĆąĖčĆąŠą▓ą░ą╗ ą┐ąŠ ą▓čüąĄą╝čā ą╝ąĖčĆčā ąŠą║ąŠą╗ąŠ 900000 ą┐ąĄčĆčüąŠąĮą░ą╗čīąĮčŗčģ čéčĆąĄą║ąĄčĆąŠą▓ ąĖ čüą┐čāčéąĮąĖą║ąŠą▓čŗčģ ą╝ąĄčüčüąĄąĮą┤ąČąĄčĆąŠą▓ ą┤ą╗čÅ ą┐ąŠčéčĆąĄą▒ąĖč鹥ą╗čīčüą║ąĖčģ, ą║ąŠčĆą┐ąŠčĆą░čéąĖą▓ąĮčŗčģ ąĖ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮčŗčģ ą┐čĆąĖą╗ąŠąČąĄąĮąĖą╣. ąÜąŠą╝ą╝ąĄčĆč湥čüą║ą░čÅ ą│ąŠą╗ąŠčüąŠą▓ą░čÅ čüą▓čÅąĘčī ą┐čĆąĖąĮąĄčüą╗ą░ ąŠą┐ąĄčĆą░č鹊čĆčā $55,6 ą╝ą╗ąĮ, ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąĖą╣ čłąĖčĆąŠą║ąŠą┐ąŠą╗ąŠčüąĮčŗą╣ ą┤ąŠčüčéčāą┐ ŌĆö $14,6 ą╝ą╗ąĮ, ą┤čĆčāą│ąĖąĄ čāčüą╗čāą│ąĖ ą┐ąĄčĆąĄą┤ą░čćąĖ ą┤ą░ąĮąĮčŗčģ ŌĆö $15,2 ą╝ą╗ąĮ.

Iridium, ąĮąĄčüą╝ąŠčéčĆčÅ ąĮą░ ąŠčéą║ą░ąĘ Qualcomm čāčćą░čüčéą▓ąŠą▓ą░čéčī ą▓ čüąŠąĘą┤ą░ąĮąĖąĖ ą╝ąŠą┤ąĄą╝ąŠą▓ ą┤ą╗čÅ čĆąĄą░ą╗ąĖąĘą░čåąĖąĖ čüą▓čÅąĘąĖ Iridium ą▓ ą╝ą░čüčüąŠą▓čŗčģ čüą╝ą░čĆčéč乊ąĮą░čģ, ą┐čĆąŠą┤ąŠą╗ąČą░ąĄčé čĆą░ąĘą▓ąĖą▓ą░čéčī č鹥ą╝ą░čéąĖą║čā D2D, ąĖ ąĖčēąĄčé ą┤ą╗čÅ čŹč鹊ą│ąŠ č鹥čģąĮąŠą╗ąŠą│ąĖč湥čüą║ąĖčģ ą┐ą░čĆčéąĮčæčĆąŠą▓.

ąÆ čĆą░ą╝ą║ą░čģ ą┐čĆąŠąĄą║čéą░ Stardust ąŠą┐ąĄčĆą░č鹊čĆ čĆą░ąĘčĆą░ą▒ą░čéčŗą▓ą░ąĄčé čüąĄčéčī čüčéą░ąĮą┤ą░čĆčéą░ NB IoT, ą║ąŠč鹊čĆą░čÅ ą▒čāą┤ąĄčé ą▒ąĄčüčłąŠą▓ąĮąŠ ą┐ąŠą┤ą┤ąĄčƹȹĖą▓ą░čéčī čüąĄčĆą▓ąĖčüčŗ čüąĄč鹥ą╣ 5G.

ąóąĄčģąĮąĖč湥čüą║ąŠąĄ čüąŠčüč鹊čÅąĮąĖąĄ č鹥ą║čāčēąĄą╣ ą│čĆčāą┐ą┐ąĖčĆąŠą▓ą║ąĖ, ą┐čĆąŠą┤ą╗ąĄąĮąĖąĄ čüčĆąŠą║ą░ čüą╗čāąČą▒čŗ ą║ąŠčüą╝ąĖč湥čüą║ąĖčģ ą░ą┐ą┐ą░čĆą░č鹊ą▓ čü ą│ą░čĆą░ąĮčéąĖčĆąŠą▓ą░ąĮąĮčŗčģ 12,5 ą╗ąĄčé ą┤ąŠ 17,5 ą╗ąĄčé ą┤ą░ą┤čāčé ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī Iridium čüą┐ąŠą║ąŠą╣ąĮąŠ ą┐čĆąŠąĄą║čéąĖčĆąŠą▓ą░čéčī ąŠą▒ąĮąŠą▓ą╗ąĄąĮąĖąĄ ą║ąŠčüą╝ąĖč湥čüą║ąŠą│ąŠ čüąĄą│ą╝ąĄąĮčéą░.

Viasat

Viasat ą┐čĆąŠą┤ą▓ąĖą│ą░ąĄčé čāčüą╗čāą│ąĖ IoT ą▓ čĆą░ą╝ą║ą░čģ ą┐čĆąŠąĄą║čéą░ Elevate, ą║ąŠč鹊čĆą░čÅ ą┐ąŠąĘąĖčåąĖąŠąĮąĖčĆčāąĄčéčüčÅ ą║ą░ą║ 菹║ąŠčüąĖčüč鹥ą╝ą░ ą┤ą╗čÅ ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓ čĆąĄčłąĄąĮąĖą╣ ąĖąĮč鹥čĆąĮąĄčéą░ ą▓ąĄčēąĄą╣, ąŠą┐č鹊ą▓čŗčģ ą┐čĆąŠą┤ą░ą▓čåąŠą▓ ą┐ąŠą┤ą║ą╗čÄč湥ąĮąĖą╣, ą┐ąŠčüčéą░ą▓čēąĖą║ąŠą▓ čāčüą╗čāą│ ąĖ OEM-ą┐čĆąŠąĖąĘą▓ąŠą┤ąĖč鹥ą╗ąĄą╣, ą║ąŠč鹊čĆčŗąĄ čģąŠčéčÅčé ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéąĖ Viasat ą┤ą╗čÅ čĆą░čüčłąĖčĆąĄąĮąĖčÅ ą▒ąĖąĘąĮąĄčüą░.